2社間ファクタリングを使えば早く資金が手に入る?

どの会社に依頼すれば本当に即日で資金調達できるの?

そんな疑問や不安を感じている方は多いのではないでしょうか。

2社間ファクタリングは、取引先に知られることなく資金調達ができ、条件がそろえば即日入金も可能な方法として注目されています。

一方で、会社選びを間違えると「手数料が高すぎる」「対応が遅い」「危険な業者だった」といったトラブルにつながることもあります。

そこでこの記事では、

「2社間ファクタリング おすすめ」で探している方に向けて

- 2社間ファクタリングの仕組みと注意点

- 即日入金を成功させるための条件

- 即日対応が可能な2社間ファクタリング会社16選【比較表あり】

- 手数料相場と失敗しない会社選びのポイント

を、初心者にもわかりやすく解説します。

今日中に資金調達したい方向け|おすすめ会社一覧はこちら>>>

まずは結論!

⚠️ 今日中に資金が必要な方におすすめ!

- 最短で2時間以内に資金調達が可能

- 手数料1%〜14.8%

- フリーランスや個人事業主も利用可能

\最速2時間で資金を調達する/

2社間ファクタリングとは?仕組みと基本をわかりやすく解説

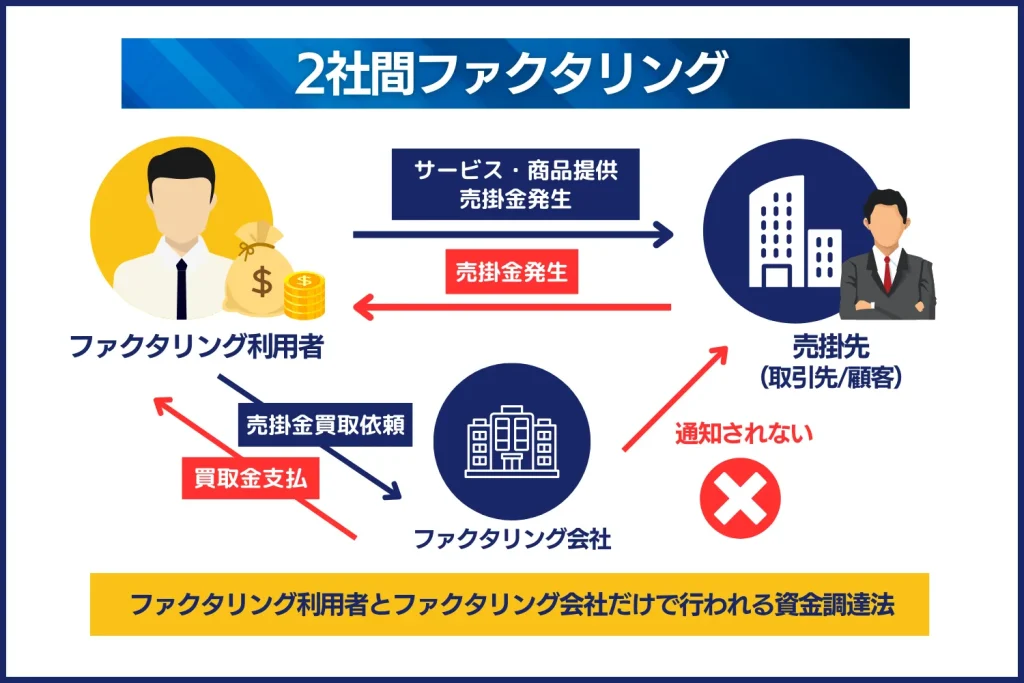

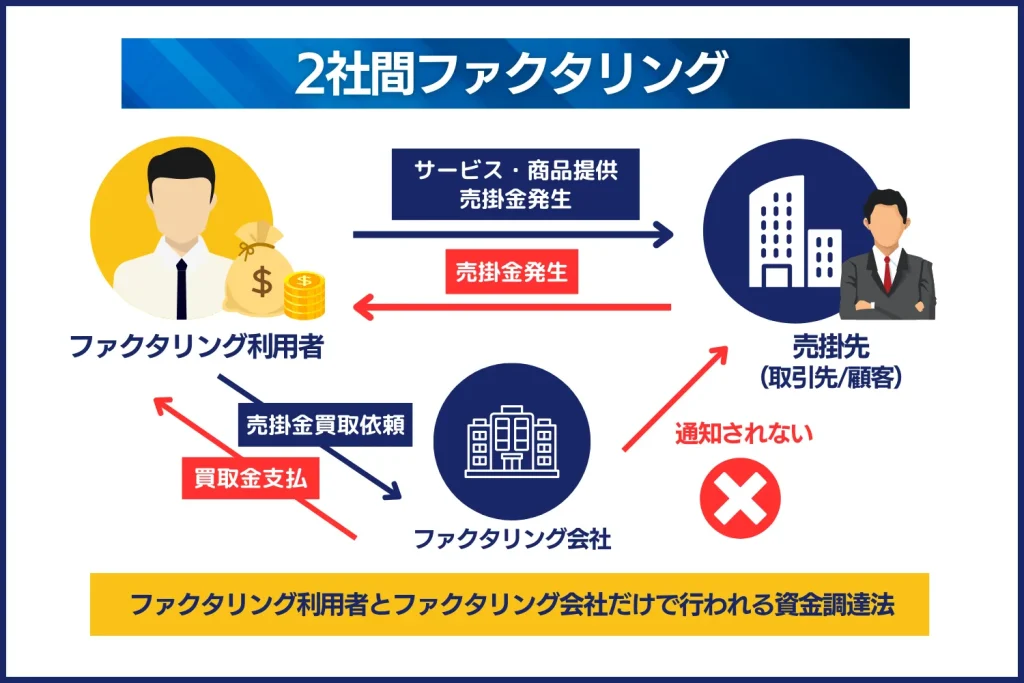

2社間ファクタリングとは、売掛金(請求書)をファクタリング会社に売却し、支払期日より前に現金化する資金調達方法です。

取引に関わるのは「あなた(利用者)」と「ファクタリング会社」の2社のみで、売掛先(取引先)に通知されない点が最大の特徴です。

「今日中に資金が必要」「銀行融資が間に合わない」「取引先に知られずに資金調達したい」といった場面で、多くの事業者に選ばれています。

ここでは、2社間ファクタリングの基本的な定義・特徴から、どんな人に向いているのか/向いていないのかまでを整理して解説します。

2社間ファクタリングの定義と特徴

社間ファクタリングとは、利用者とファクタリング会社の2社間だけで完結するファクタリング契約です。

具体的には、以下のような流れで行われます。

- 利用者が保有する売掛金(請求書)をファクタリング会社に売却

- ファクタリング会社が、手数料を差し引いた金額を前払いで入金

- 支払期日に、売掛先から利用者へ入金

- 利用者がその売掛金をファクタリング会社へ送金して完了

このように、借金ではなく「債権売買」である点が重要です。

そのため、銀行融資のように信用情報に影響せず、赤字決算や税金滞納があっても利用できるケースがあります。

2社間ファクタリングの主な特徴は以下の通りです。

- 売掛先に通知・承諾が不要

- 最短即日で資金化できる

- 担保・保証人が不要

- 審査では「売掛先の信用力」が重視される

2社間ファクタリングが注目されている理由

近年、2社間ファクタリングが注目されている背景には、中小企業・個人事業主の資金繰り環境の変化があります。

特に以下のような理由から、利用者が急増しています。

- 銀行融資の審査が厳格化している

- 入金サイトが長期化(60日・90日など)している

- 急な支払い・外注費・仕入れ資金が発生しやすい

- コロナ以降、キャッシュフロー重視の経営が求められている

また、最近は

オンライン完結・AI審査・最短数時間入金といったサービスも増え、

「時間がない経営者でも使いやすい資金調達手段」になったことも大きな要因です。

特に、

- 「今日中に資金が必要」

- 「銀行や公庫では間に合わない」

- 「取引先に資金繰り悪化を知られたくない」

といったニーズを持つ事業者にとって、2社間ファクタリングは非常に現実的な選択肢となっています。

2社間ファクタリングが向いているケース

2社間ファクタリングは、以下のような状況にある方に特に向いています。

- 取引先に知られずに資金調達したい

- 今日・明日中に現金が必要

- 銀行融資やビジネスローンの審査に通らなかった

- 赤字決算・税金滞納がある

- 担保や保証人を用意できない

- 個人事業主・フリーランスとして活動している

また、

「一時的な資金ショートを乗り切りたい」「入金までのつなぎ資金が欲しい」

といった短期・スポット利用との相性も非常に良いのが特徴です。

2社間ファクタリングが向いていないケース

一方で、2社間ファクタリングはすべての事業者に最適というわけではありません。

以下のような場合は、他の資金調達方法も検討したほうがよいでしょう。

- 手数料をできるだけ抑えたい

- 資金調達までに時間的な余裕がある

- 売掛先の経営状況が不安定

- 取引先の了承が得られる環境にある

- 長期的な資金調達を考えている

2社間ファクタリングはスピードと秘匿性に優れる反面、

3社間ファクタリングや銀行融資と比べると手数料は高くなる傾向があります。

そのため、

「コスト重視」「急ぎではない」という場合は、

3社間ファクタリングや公的融資の方が適しているケースもあります。

即日ファクタリングができる会社16選

QuQuMo

- 申し込みから契約まで全てオンラインで完結し、最短で2時間以内に資金調達が可能

- ノンリコース契約なので利用者に返済義務はない

- 法人だけでなく、フリーランスや個人事業主も利用可能

QuQuMoは、全ての手続きがオンラインで完結し、最短2時間での入金が可能な、即日ファクタリングに最適な会社です。

対応金額は少額から1億円までと幅広く、柔軟に対応できます。さらに、2社間ファクタリングが可能で、取引先に通知される心配がありません。提出書類も非常に少なく、必要なのは請求書と通帳の2点のみ。

加えて、債権譲渡登記が不要なため、手続きがスムーズに進み、急ぎの資金調達に非常に適しています。

| 運営会社 | 株式会社アクティブサポート |

|---|---|

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%〜14.8% |

| 買取可能額 | 制限なし |

| 対応エリア | 全国 |

| 資金化スピード | 最短2時間 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン完結 |

| 必要書類 | 本人確認書類・請求書・通帳のコピー 等 |

アクセルファクター

- 買取手数料0.5%〜、業界最安水準

- 最短2時間で即日入金対応

- 審査通過率93%以上、柔軟な審査基準

アクセルファクターは、中小企業や個人事業主向けにスピーディーな資金調達を提供するファクタリングサービスです。

必要な書類は請求書、通帳、本人確認書類の3点だけ。最短2時間での入金が可能で、審査通過率は93%以上を誇ります。2社間ファクタリングに対応しており、取引先に通知されることなく利用できる点も安心です。

| 運営会社 | 株式会社アクセルファクター |

|---|---|

| 取引形態 | 2社間ファクタリング 3社間ファクタリング 診療報酬債権ファクタリング 介護報酬債権ファクタリング |

| 手数料 | 0.5%〜 |

| 買取可能額 | 30万円〜制限なし |

| 対応エリア | 全国 |

| 資金化スピード | 最短2時間 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン 電話 来店 |

| 必要書類 | 本人確認書類 請求書 通帳の写し 代表者の印鑑証明 代表者の住民票 法人の登記簿謄本 法人の印鑑証明 |

ベストファクター

- 建設・物流業での売掛い債券の買取実績多数

- 平均買取率87.8%、即日振込実行率59.5%

- 手数料2%~

ベストファクターは、物流業界での実績豊富なファクタリング会社です。

3社間ファクタリングの手数料は取引先の信用度に応じて柔軟に設定。平均買取率87.8%という高水準を維持し、安定した資金調達を実現しています。

取引先の信用力さえあれば、赤字決算や債務超過の企業でも前向きに検討してくれるおすすめのファクタリング会社です。

| 運営会社 | 株式会社アレシア |

|---|---|

| 取引形態 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2%〜20% |

| 買取可能額 | 原則1億円円まで(要相談) |

| 対応エリア | 全国 |

| 資金化スピード | 最短即日〜3営業日以内 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 登記せずに利用可能 |

| 申込方法 | オンライン・電話 |

| 必要書類 | 本人確認書類・請求書・入手金の通帳 |

KKT

- 顧客満足度92.3%,リピート率89.6%の実績あり

- 最短1分で依頼完了

- 最短即日入金可能

- 保証人や担保不要

- 手数料は3.7%~

KKTは最短30分でのスピード審査、即日入金が可能な2社間ファクタリングサービスです。利用者のリピート率が非常に高いことから、サービスの質が良いことがわかります。

また、法人だけでなく個人事業主も利用可能で、1000万円以上の売掛金についても対応可能です。

必要書類は本人確認書類と請求書、通帳の3点のみ。債権譲渡登記も不要で、素早く資金を手に入れることができます。

| 運営会社 | KKT(ケーケーティー)株式会社 |

|---|---|

| 取引形態 | 2社間ファクタリング |

| 手数料 | 3.7%~ |

| 買取可能額 | お問い合わせください。 |

| 対応エリア | 全国 |

| 資金化スピード | 最短即日 |

| 個人事業主の利用 | ◎(個人は不可) |

| オンライン契約 | ◎ |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン・電話 |

| 必要書類 | 本人確認書類、請求書、通帳 |

ビートレーディング

- 入金まで最短2時間で対応可能

- 必要書類は請求書等と口座入出金明細のコピーだけ

- 全国5拠点+オンライン対応でスピーディなサポート

ビートレーディングは、全国5拠点(神戸、仙台、神戸、神戸、神戸)を持ち、最短2時間で資金調達が可能な信頼性の高いファクタリング会社です。

オンラインでも対面でも利用でき、手続きは簡単で、必要書類は請求書と通帳の2点のみ。専任の女性オペレーターがサポートする制度もあり、初めての方でも安心。累計取扱件数5.8万社を誇り、スピーディーな対応と手厚いサポートが魅力の会社です。

| 運営会社 | 株式会社ビートレーディング |

|---|---|

| 取引形態 | 2社間ファクタリング 3社間ファクタリング 診療報酬債権ファクタリング 介護報酬債権ファクタリング 注文書ファクタリング |

| 手数料 | 2者間:4%~ 3者間:2%~ |

| 買取可能額 | 制限なし |

| 対応エリア | 全国 |

| 資金化スピード | 最短2時間 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン・電話 来店・出張 LINE |

| 必要書類 | 売掛債権に関する資料(契約書、発注書、請求書など) 口座の入出金明細(直近2か月分) |

日本中小企業金融サポート機構

- 累計取引者数21,780社(※2025年12月時点)

- クラウドファンディングなど、経営全般に関するご相談も幅広く対応

- 最短2時間で審査結果を提示

日本中小企業金融サポート機構は、最短30分で審査結果を提示し、即日資金調達が可能なファクタリング会社です。

法人だけでなく個人事業主も利用でき、経験豊富なスタッフによるサポートを提供しています。必要書類は売掛金に関する請求書、 口座の入出金履歴(直近3か月分)の2点のみで、2社間ファクタリングも対応。さらに、一般社団法人であるため、無駄なコストを削減し、1.5%という低手数料での利用が可能です。

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 取引形態 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 1.5%〜 |

| 買取可能額 | 制限なし |

| 対応エリア | 全国 |

| 資金化スピード | 最短3時間 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン・電話・来店 |

| 必要書類 | 売掛金に関する資料(請求書、契約書など) 口座の入出金履歴(直近3か月分) |

ラボル

- 最短30分で入金可能

- 24時間365日対応

- 最低1万円から利用可能

ラボルは、フリーランスや個人事業主向けのファクタリングサービスです。すべての手続きをオンラインで完結できます。

審査が完了すれば、最短30分で資金が振り込まれ、24時間365日対応している点が魅力です。請求書1枚全額ではなく、必要な金額のみを調達できる柔軟さも特徴です。また、登記が不要で手軽に利用できるサービスとして、多くの事業者から選ばれています。

| 運営会社 | 株式会社ラボル |

|---|---|

| 取引形態 | 2社間ファクタリング |

| 手数料 | 10%(一律) |

| 買取可能額 | 1万円〜 |

| 対応エリア | 全国 |

| 資金化スピード | 最短30分 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 本人確認書類・直近の入金が確認できる書類・請求書 |

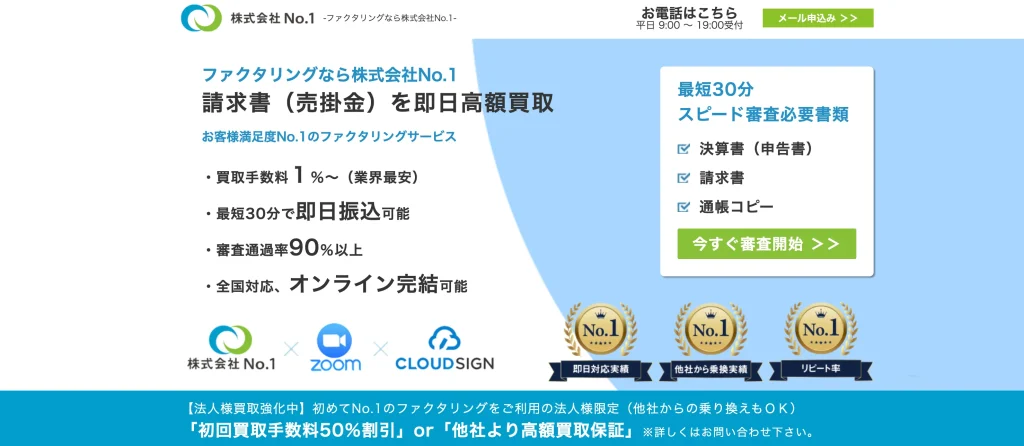

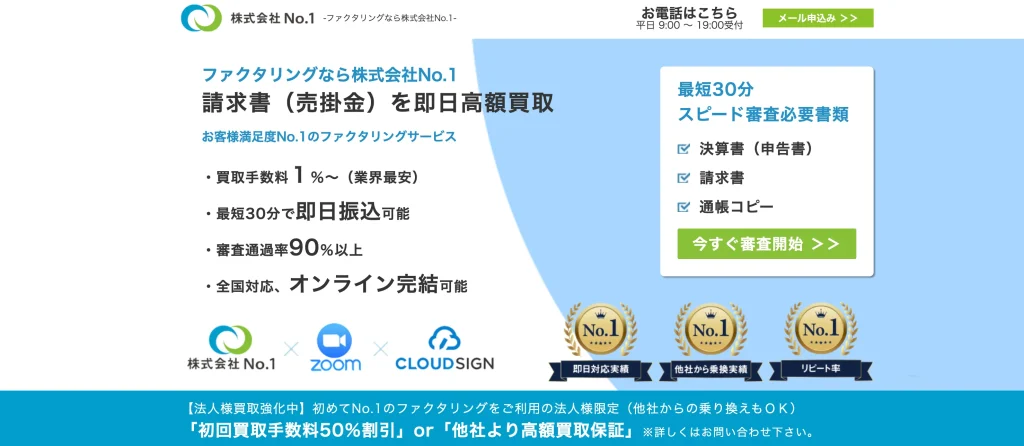

株式会社No.1

- 最短30分で審査が完了

- 全国どこでもオンラインで手続きが可能

- 審査通過率は90%超え

株式会社No.1は、最短30分で審査結果を提示し、即日振込が可能なファクタリング会社です。法人だけでなく個人事業主やフリーランスの方も利用でき、経験豊富なスタッフによる手厚いサポートを提供しています。

必要書類は決算書・請求書・通帳のみで、2社間ファクタリングにも対応。さらに、オンラインで手続きを完結できることから無駄なコストを削減し、業界最低水準の1.5%〜という低手数料で利用可能です。

| 運営会社 | 株式会社No.1 |

|---|---|

| 取引形態 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 1%〜15% |

| 買取可能額 | 原則5,000万円まで(要相談) |

| 対応エリア | 全国 |

| 資金化スピード | 最短即日 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン・電話 |

| 必要書類 | 決算書・請求書・通帳のコピー |

PayToday

- フリーランスや個人事業主を含む幅広い事業者向け

- 24時間365日対応

- 最低10万円から利用可能

PayTodayは、フリーランスや個人事業主を含む幅広い事業者向けに、迅速かつ柔軟な資金調達を提供するAIファクタリングサービスです。

審査が完了すれば、最短30分で資金が振り込まれ、24時間365日対応している点が魅力です。買取可能額は10万円〜となっており、少額からの買取にも対応しています。

| 運営会社 | Dual Life Partners株式会社 |

|---|---|

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%〜9.5% |

| 買取可能額 | 10万円〜 |

| 対応エリア | 全国 |

| 資金化スピード | 最短30分 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 本人確認書類・直近の入金が確認できる書類・請求書 |

資金調達QUICK

- 累計申込件数10万件以上の実績

- 日本全国24時間オンライン受付可能

- 最短10分で資金調達完了

資金調達QUICKは、スピーディな対応を強みとするファクタリング会社です。

申し込みから入金までの手続きは全てオンラインで完結し、最短10分での資金調達が可能です。対応する売掛金の規模も幅広く、少額から大口まで対応しています。

必要書類は請求書や身分証明書など最小限で、2社間ファクタリングに対応しているため、取引先に通知される心配もありません。

| 運営会社 | 株式会社MIRIZE |

|---|---|

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%〜 |

| 買取可能額 | お問い合わせください |

| 対応エリア | 全国 |

| 資金化スピード | 最短10分 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン電話 |

| 必要書類 | 身分証明書・口座入出金履歴・請求書 |

事業資金エージェント

- 審査通過率90%以上の高実績

- 年間申込件数3,000件以上

- 契約締結まで最短2時間

事業資金エージェントは、審査通過率90%以上を誇り、契約締結まで最短2時間で対応できるファクタリング会社です。

10万円から2億円までの幅広い売掛金に対応し、即日資金調達が可能です。必要書類は、請求書、入金先通帳、本人確認資料(免許証やマイナンバーカードなど)のみでなため、手続きが迅速に進みます。全国対応で、さまざまな事業者のニーズに応えてくれる会社です。

| 運営会社 | アネックス株式会社 |

|---|---|

| 取引形態 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 1.5%〜 |

| 買取可能額 | 10万円〜2億円 |

| 対応エリア | 全国 |

| 資金化スピード | 最短2時間(20万円~500万円まで) |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | メール電話 |

| 必要書類 | 請求書、入金先通帳、本人確認資料 |

えんナビ

- 取扱実績件数4,000件以上!

- 法人様から個人事業主様まで対応

- 最低50万円から買い取り業務

えんナビは、迅速かつ信頼性の高いファクタリングサービスを提供する会社です。

24時間365日対応しており、最短1日で資金調達が可能。これまでに4,000件以上の取引実績を持ち、こちらも手数料は業界最低水準です。50万円から5,000万円まで対応しており、ノンリコース契約なので万が一のリスクも低減されます。

オンライン契約や郵送にも対応しており、地方の事業者でも簡単に利用可能です。必要書類は請求書と通帳の2点のみで、スピーディーに審査が進めることができるでしょう。

| 運営会社 | 株式会社インターテック |

|---|---|

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 5%〜 |

| 買取可能額 | 50万円〜5,000万円 |

| 対応エリア | 沖縄県を除く全国46都道府県 |

| 資金化スピード | 最短即日 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン・出張・来店 |

| 必要書類 | 登記簿謄本 印鑑証明書 本人確認書類 請求書 3ヶ月分の通帳 納税証明書 決算書 |

メンターキャピタル

- 最短30分で資金調達

- オンライン完結で簡単手続き

- 最大1%キャッシュバックの特典あり

- 手数料は2%〜

- 審査通過率は92%を誇る

メンターキャピタルは、最大1億円まで融資可能なファクタリング業者です。下限額はないため、少額でのファクタリングも可能です。

最短即日振込可能で、法人だけでなく個人事業主(会社員除く)も利用が可能です。最大買取率は98%と高く、必要な資金を調達できる可能性が高いことがわかります。

手続きは全てオンライン完結するため、面談などの手間もかかりません。

| 運営会社 | 株式会社 Mentor Capital |

|---|---|

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 下限なし〜1億円 |

| 対応エリア | 全国 |

| 資金化スピード | 最短30分 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 登記保留にて契約可能 |

| 申込方法 | オンライン |

| 必要書類 | 通帳など |

ファクタリングベスト

- 最大ファクタリング会社4社へ一括見積もりが可能

- 最速3時間以内に入金

- 98%の最大審査通過率

- 法人限定

- 土日祝でも利用可能

ファクタリングベストは、ランクファクターと同じく、一括見積もりサービスを提供しています。売掛金があれば、どの紹介会社でも最短3時間で資金を振り込むことが可能なスピーディーさが特徴です。

厳選された優良4社から相見積もりを取ることができ、各社が競い合うことで、通常のファクタリングよりも手数料が抑えられる傾向にあります。

また、紹介される会社はすべて債権譲渡登記が不要であるため、手続きが簡単でスムーズに進められるのも大きなメリット。

ただし、このサービスは法人に限定されており、個人事業主の方は利用できません。法人が手間をかけずに迅速な資金調達を求める際に、ファクタリングベストは最適な選択肢となるでしょう。

| 運営会社 | 株式会社ウェブブランディング |

|---|---|

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 提携会社ごとに異なる |

| 買取可能額 | 提携会社ごとに異なる |

| 対応エリア | 提携会社ごとに異なる |

| 資金化スピード | 最速3時間 |

| 個人事業主の利用 | 不可(法人限定) |

| オンライン契約 | ◎ |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 提携会社ごとに異なる |

Payなび

- オンラインで複数のファクタリング会社に一括申込みが可能。

- 必要書類は「請求書」と「入出金明細(直近3ヶ月分)」のみ。

- 仮審査を通過した会社だけが連絡が来る仕組み。

- 独自審査で悪徳業者を排除

- 登録料・利用料が完全無料

Payなびは、前述のランクファクター、ファクタリングベストと同じく、ファクタリング一括見積もりサービスを展開しています。

売却予定の売掛債権の請求書と直近3ヶ月分の入出金明細のみで手続きが完了するため、利用までの流れがシンプルで分かりやすいのが特徴です。

登録料・利用料は一切無料で、仮審査通過企業からのみ連絡が入る仕組みを採用しているため、不要な営業連絡に悩まされる心配もありません。

また、提携ファクタリング会社は厳格な審査基準のもと選定されており、悪質業者を徹底的に排除することで、高い安全性を実現しています。

| 運営会社 | 株式会社JPクレスト |

|---|---|

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 提携会社ごとに異なる |

| 買取可能額 | 提携会社ごとに異なる |

| 対応エリア | 提携会社ごとに異なる |

| 資金化スピード | 最速60分 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 提携会社ごとに異なる |

| 申込方法 | オンライン |

| 必要書類 | 「請求書」「入出金明細(直近3ヶ月分)」 |

JPS

- 最短1日で最大3億円以上のファクタリングが可能

- 手数料の上限は10%

- 全国出張サービスで直接相談に乗ってくれる

JPSは、最短即日審査・翌日入金が可能なファクタリング会社です。事務手数料や出張サービスの利用料は無料のため、安心して利用できる点も魅力です。

また、希望に応じて3億円まで買取可能なため、多額の資金調達が必要な場合でも申し込み可能です。2社間ファクタリングと3社間ファクタリングの両方にも対応しているため、どちらを利用するか悩む方も相談に応じてもらえます。

債権譲渡登記も不要なため、手続きがスムーズに進み、急ぎの資金調達に非常に適しています。

| 運営会社 | 株式会社JPS |

|---|---|

| 取引形態 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2%〜10% |

| 買取可能額 | 原則3億円 |

| 対応エリア | 全国 |

| 資金化スピード | 最短1日 |

| 個人事業主の利用 | 公式サイトに記載なし |

| オンライン契約 | ◎ |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン完結 |

| 必要書類 | 通帳の写し(3か月分) 請求書 決算書 代表者様の身分証明書 |

【目的別】即日おすすめファクタリング会社

様々なニーズに対応するため、ファクタリング会社を特定のカテゴリに分けてご紹介します。

この章では、「個人事業主・フリーランスにおすすめ」、「少額(10万円以下)から利用可能」、「AI審査で手続きが簡単」という3つのカテゴリーに分け、合計15社を厳選しました。

総合ランキングでは見過ごされがちな、特定の強みを持つ優良企業を多数掲載しており、あなたの状況に最適なファクタリング会社が見つかるでしょう。

個人事業主・フリーランスにおすすめの業者2選

個人事業主やフリーランスの方がファクタリングを利用する際には、法人とは異なる特有の悩みがあります。

例えば、「法人に比べて信用力が低いと見られがち」「取引の証拠となる契約書がない場合がある」「そもそも個人事業主は対象外のサービスが多い」といった点です。

ここでは、そうした個人事業主ならではの障壁が低く、積極的に受け入れている、まさに「個人事業主の味方」と呼べるファクタリング会社をご紹介します。

\最短2時間で調達/

QUQUMO

- 最短で2時間で資金調達

- 手数料1%〜14.8%

\手数料0.5%~/

アクセルファクター

- 最短で2時間で資金調達

- 手数料0.5%〜、業界最安水準

少額(10万円以下)から利用できる業者2選

「必要なのは5万円だけ」「10万円の請求書を現金化したい」といった、少額の資金ニーズは意外と多いものです。しかし、ファクタリング会社の中には、最低買取額を30万円や50万円以上に設定しているところも少なくありません。

ここでは、数万円単位の非常に少額な売掛債権でも、快く対応してくれるファクタリング会社をご紹介します。

\買取額制限なし/

QUQUMO

- 最短で2時間で資金調達

- 手数料1%〜14.8%

\買取額制限なし/

ビートレーディング

- 専任の女性オペレーター対応

- 手数料2%〜

AI審査で手続きが簡単な業者2選

「とにかく面倒な手続きは嫌だ」「人と話さずに、サクッと申し込みを終わらせたい」という方には、AI審査を導入しているファクタリング会社がおすすめです。

AI審査の最大のメリットは、人手を介さないことによる「スピード」と「手続きの簡便さ」です。多くの場合、ウェブサイトから必要書類をアップロードするだけで、数十分後には審査結果が通知され、そのままオンラインで契約、入金まで進めることができます。

ここでは、最先端のAI技術を活用し、簡単・スピーディーな資金調達を実現している2社をご紹介します。

\オンライン完結/

QUQUMO

- 最短で2時間で資金調達

- 手数料1%〜14.8%

\最短30分/

PayToday

- 最短で30分で資金調達

- 手数料1%〜9.5%

2社間ファクタリングの仕組みと契約の流れ【STEP解説】

2社間ファクタリングは、「申し込み → 審査 → 契約 → 入金」という非常にシンプルな流れで進みます。

最近はオンライン完結型のサービスも多く、早ければ申し込み当日に資金調達が可能です。

ここでは、初めての方でも迷わないように、実際の利用手順をSTEP形式で解説します。

申し込みから入金までの流れ(STEP1〜STEP5)

2社間ファクタリングの基本的な流れは、以下の5ステップです。

| STEP | 内容 | ポイント |

|---|---|---|

| STEP1 | ファクタリング会社へ申し込み | Web・電話・LINEなど |

| STEP2 | 必要書類の提出 | オンライン提出が主流 |

| STEP3 | 審査・見積もり提示 | 主に売掛先の信用力を確認 |

| STEP4 | 契約締結 | 電子契約が多い |

| STEP5 | 入金 | 最短即日〜翌営業日 |

それぞれ詳しく見ていきましょう。

まずは、利用したいファクタリング会社の公式サイトから申し込みます。

最近は24時間受付のWebフォームが主流で、以下のような情報を入力するだけで完了します。

- 会社名・氏名

- 希望する調達金額

- 売掛金(請求書)の金額・支払期日

- 連絡先(電話・メール)

「見積もりだけ」「相談だけ」でも申し込み可能な会社がほとんどなので、

この時点で契約が確定することはありません。

申し込み後、担当者から連絡があり、審査に必要な書類を提出します。

多くの会社では、スマホで撮影してアップロードするだけで完了します。

一般的な必要書類の例:

- 売掛金の請求書

- 取引内容がわかる書類(契約書・発注書など)

- 本人確認書類(免許証など)

- 銀行通帳のコピー(入出金履歴)

※ 書類が揃っているほど、審査と入金はスムーズになります。

提出書類をもとに審査が行われます。

2社間ファクタリングでは、利用者本人よりも「売掛先の信用力」が重視されます。

審査後、以下の内容が記載された見積もりが提示されます。

- 買取可能金額

- 手数料率

- 実際の入金額

- 入金予定日

内容に納得できなければ、この段階でキャンセルしても問題ありません。

条件に同意すれば、契約へ進みます。

最近は、クラウドサインなどの電子契約が主流で、来店や郵送は不要です。

契約時には、以下の点を必ず確認しましょう。

- 償還請求権が「なし」になっているか

- 追加費用(事務手数料・登記費用など)がないか

- 送金期限・送金方法

契約完了後、指定した銀行口座へ入金されます。

早い会社では、契約後数十分〜数時間で入金されることもあります。

「今日中に資金が必要」という場合は、

午前中までに申し込み・書類提出を完了させるのが理想です。

売掛金の回収と送金の流れ(2社間特有の注意点)

2社間ファクタリングでは、売掛先からの入金はいったん利用者の口座に入ります。

その後、利用者がファクタリング会社へ送金する必要があります。

流れを整理すると以下の通りです。

| タイミング | お金の動き |

|---|---|

| 契約後 | ファクタリング会社 → 利用者 |

| 支払期日 | 売掛先 → 利用者 |

| 支払期日後 | 利用者 → ファクタリング会社 |

ここで特に注意したいポイントがあります。

- 売掛金は「一時的に預かっているお金」

- 別の支払いに使ってしまうのは契約違反

- 送金遅延・未送金はトラブルの原因になる

安全に利用するためには、

- 売掛金専用の口座を使う

- 入金されたらすぐ送金する

といった管理がおすすめです。

2社間ファクタリングで発生する事務負担とは

2社間ファクタリングはスピーディーで便利な反面、

利用者側に一定の事務負担が発生する点も理解しておく必要があります。

主な事務負担は以下の通りです。

- 書類の準備・提出

- 契約内容の確認

- 売掛金入金後の送金手続き

- 支払期日の管理

ただし、最近では以下のように負担を軽減するサービスも増えています。

- 必要書類が最小限(請求書+通帳のみ)

- オンライン完結で来店不要

- 担当者が送金タイミングをリマインドしてくれる

「事務作業が不安」という方は、

サポート体制が整ったファクタリング会社を選ぶことが重要です。

2社間ファクタリングのメリット・デメリット

2社間ファクタリングの主なメリット

2社間ファクタリングの最大のメリットは、取引先に知られずに資金調達できる点です。

売掛先への通知や承諾が不要なため、取引関係や信用を損なう心配がありません。

また、最短即日で入金されるケースも多く、急な支払いが発生した際にも対応できます。

融資ではなく債権売却のため、信用情報に影響せず、赤字決算や税金滞納があっても利用しやすいのも特徴です。

2社間ファクタリングの主なデメリット

一方で、2社間ファクタリングは手数料が比較的高くなりやすい点がデメリットです。

売掛先からの入金を利用者が回収・送金するため、ファクタリング会社のリスクが高く、その分コストが上乗せされます。

また、売掛金の入金後に送金手続きを行うなど、利用者側に一定の事務負担が発生する点も理解しておく必要があります。

メリット・デメリットを踏まえた利用判断のポイント

2社間ファクタリングは、スピードと秘匿性を重視する場合に最適な資金調達方法です。

今日中に資金が必要、取引先に知られたくないといった状況では大きな効果を発揮します。

一方、時間に余裕がありコストを抑えたい場合は、3社間ファクタリングや融資も検討するとよいでしょう。

自社の資金状況と優先順位を整理した上で選ぶことが重要です。

2社間ファクタリングの手数料相場と費用の内訳【事例あり】

2社間ファクタリングを利用するうえで、最も気になるのが「手数料はいくらかかるのか」という点でしょう。

ここでは、手数料の相場感・高くなりやすい理由・変動要因・注意すべき追加費用までまとめて解説します。

2社間ファクタリングの手数料相場(目安レンジ)

2社間ファクタリングの手数料相場は、売掛金額の8%〜18%前後が一般的です。

条件が良い場合は5%前後に抑えられるケースもありますが、即日対応や少額債権の場合は高めになる傾向があります。

【手数料の目安】

- 条件が良い場合:5〜10%

- 一般的なケース:10〜15%

- リスクが高い場合:15〜20%前後

たとえば、100万円の請求書を手数料10%で利用した場合、

入金額は約90万円となります。

なぜ2社間ファクタリングは手数料が高くなりやすいのか

2社間ファクタリングの手数料が高めなのは、ファクタリング会社が負うリスクが大きいためです。

2社間では、

- 売掛先への通知がない

- 売掛金の回収を利用者が行う

という特徴があります。そのため、

未回収リスクや送金されないリスクをファクタリング会社が負うことになり、

その分が手数料に反映されます。

一方、3社間ファクタリングでは売掛先から直接回収できるため、

手数料が低く設定される傾向があります。

手数料が変動する主な要因(債権額・入金サイト・売掛先信用)

2社間ファクタリングの手数料は、以下の要因によって変動します。

- 売掛金の金額

→ 金額が大きいほど手数料は下がりやすい - 入金までの期間(支払サイト)

→ 支払期日が遠いほどリスクが高く、手数料も上がる - 売掛先の信用力

→ 上場企業・大手企業ほど低くなりやすい - 利用回数(初回かリピーターか)

→ 継続利用で条件が良くなる場合もある

同じ請求書でも、会社や条件によって手数料が変わるため、

複数社で見積もりを取ることが重要です。

手数料以外に発生する可能性のある費用

ファクタリング会社によっては、手数料以外に以下の費用がかかる場合があります。

- 契約書の印紙代

- 振込手数料

- 事務手数料

- 債権譲渡登記費用(登記が必要な場合)

これらは見積もり時に明示されるべき費用ですが、

事前に確認しないと「思ったより手取りが少ない」と感じることもあります。

見積もりを確認する際は、

「最終的にいくら入金されるのか」を必ずチェックしましょう。

2社間ファクタリングと3社間ファクタリングの違い【比較表あり】

ファクタリングには「2社間」と「3社間」の2種類があり、

入金スピード・手数料・取引先への通知有無に大きな違いがあります。

まずは、両者の違いを一覧表で確認しましょう。

2社間と3社間の違いを一覧表で比較

| 比較項目 | 2社間ファクタリング | 3社間ファクタリング |

|---|---|---|

| 関係する会社 | 利用者+ファクタリング会社 | 利用者+ファクタリング会社+売掛先 |

| 売掛先への通知 | 不要 | 必要 |

| 入金スピード | 最短即日 | 数日〜2週間程度 |

| 手数料相場 | 8%〜18%前後 | 1%〜9%前後 |

| 売掛金の回収 | 利用者が回収・送金 | 売掛先から直接回収 |

| 信用情報への影響 | なし | なし |

このように、スピードと秘匿性を取るか、コストを取るかが大きな分かれ目です。

費用・入金スピード・通知の有無の違い

2社間ファクタリングは、売掛先への通知が不要なため、

取引先に資金繰りの状況を知られずに資金調達できます。

また、手続きがシンプルなため、最短即日での入金も可能です。

一方、3社間ファクタリングは、売掛先の承諾が必要になるため、

入金までに時間がかかりますが、

ファクタリング会社が直接売掛金を回収できる分、手数料は低く抑えられます。

審査の通りやすさ・回収方法の違い

審査面では、2社間・3社間ともに

売掛先の信用力が最も重視される点は共通しています。

ただし、2社間ファクタリングでは

売掛金の回収を利用者が行うため、

「きちんと送金されるか」という点も評価対象になります。

3社間ファクタリングでは、

売掛先からファクタリング会社へ直接入金されるため、

回収リスクが低く、審査や条件が比較的有利になりやすい傾向があります。

どちらを選ぶべきかの判断基準

どちらが適しているかは、資金調達の目的と緊急度で判断するのがポイントです。

- 2社間ファクタリングが向いている人

- 今日中に資金が必要

- 取引先に知られたくない

- スピードを最優先したい

- 3社間ファクタリングが向いている人

- 手数料をできるだけ抑えたい

- 資金調達までに時間の余裕がある

- 売掛先の承諾が得られる

迷った場合は、まず2社間で見積もりを取り、条件次第で3社間を検討するのも一つの方法です。

2社間ファクタリングで即日入金を成功させる条件

2社間ファクタリングは「最短即日入金」が可能な資金調達方法ですが、

申し込めば必ず即日入金されるわけではありません。

即日入金を実現するためには、いくつかの条件を満たす必要があります。

ここでは、即日が成立する条件・できない原因・事前準備をわかりやすく解説します。

即日入金が可能になる主な条件

2社間ファクタリングで即日入金が成功しやすいのは、次の条件が揃っている場合です。

- 午前中〜早い時間帯に申し込みを完了している

- 必要書類がすべて揃っている

- 売掛先の信用力が高い(法人・上場企業など)

- 支払期日が近い売掛金である

- オンライン完結・即日対応を明示している会社を選んでいる

特に重要なのは、書類の提出スピードと申し込み時間です。

多くのファクタリング会社は、銀行の振込締切時間(15時前後)を意識して対応しています。

即日入金ができないケースとその原因

以下のようなケースでは、即日入金が難しくなることがあります。

- 申し込みが午後遅くなった

- 書類に不備や不足がある

- 売掛先の実態確認に時間がかかる

- 売掛先が個人・設立間もない企業

- 債権譲渡登記が必要な契約条件だった

特に多い原因は、

「書類は提出したが、追加提出を求められて時間がかかった」

というパターンです。

即日対応をうたっている会社でも、

条件が揃わなければ翌営業日になる点は理解しておきましょう。

即日対応を希望する場合の事前準備チェックリスト

即日入金の可能性を高めるために、申し込み前に以下を確認しておきましょう。

- 請求書・契約書・通帳コピーをすぐ提出できる

- 売掛先が法人で、実態が確認しやすい

- 支払期日が60日以内の売掛金を用意している

- オンライン完結・即日対応の会社を選んでいる

- できれば午前中に申し込みを行う

これらを満たしていれば、

即日〜当日中の資金調達ができる可能性は十分にあります。

2社間ファクタリングの審査基準と通過率を上げるポイント

2社間ファクタリングは「審査が甘い」「誰でも通る」と思われがちですが、実際には明確な審査基準があります。

ただし、銀行融資とは見られるポイントが大きく異なるため、事前に対策すれば審査通過率を高めることは十分可能です。

ここでは、2社間ファクタリングでチェックされるポイントと、落ちやすいケース、通過率を上げる具体策を解説します。

2社間ファクタリングで審査される主なポイント

2社間ファクタリングの審査で最も重視されるのは、利用者ではなく「売掛先の信用力」です。

主にチェックされるポイントは以下の通りです。

- 売掛先の信用力

上場企業・大手企業・取引実績が長い会社ほど評価が高い - 売掛金の内容

すでに請求済みで、支払期日が明確な「確定債権」であるか - 支払期日までの期間

支払サイトが短いほど、回収リスクが低く審査に通りやすい - 取引実態の確認

契約書・発注書・入金実績などが確認できるか

このように、「本当に回収できる売掛金かどうか」が最大の判断材料になります。

審査に落ちやすいケースとは

以下のようなケースでは、審査に落ちる、もしくは条件が悪くなる可能性があります。

- 売掛先が個人事業主や設立間もない会社

- 支払期日までが60日・90日以上と長い

- 取引実態を示す書類が不足している

- 架空・水増し・二重譲渡が疑われる売掛金

- 売掛先の経営状況が不安定(支払い遅延歴など)

また、

「審査なし」「誰でも即日」と謳う業者は、

正規のファクタリングではなく違法業者の可能性があるため注意が必要です。

審査通過率を高めるための具体的な対策

2社間ファクタリングの審査通過率を上げるためには、以下の対策が有効です。

- 信用力の高い売掛先の請求書を選ぶ

- 支払期日が近い売掛金を利用する

- 請求書・契約書・通帳コピーなどを事前に揃える

- 取引実績が分かる入金履歴を提出する

- 1社に断られても、別の会社で再チャレンジする

ファクタリング会社ごとに審査基準は異なるため、

複数社に見積もりを依頼することで通過の可能性は高まります。

「審査が不安」という方でも、

事前準備と会社選び次第で資金調達できるケースは多いので、

まずは無料見積もりから始めてみるのがおすすめです。

2社間ファクタリングに必要な書類一覧

必ず必要となる基本書類

2社間ファクタリングで必ず求められる基本書類は、主に「売掛金の存在」と「本人・事業の実態」を確認するためのものです。

一般的には、売掛金の請求書、取引内容が分かる契約書や発注書、本人確認書類(運転免許証など)、事業用口座の通帳コピーが必要になります。

これらはオンラインで提出できるケースが多く、事前に準備しておくことで審査や入金までのスピードが大きく変わります。

提出できると審査が有利になる書類

必須ではないものの、提出できると審査がスムーズになる書類もあります。

たとえば、過去の取引履歴が分かる入金明細、直近の決算書や確定申告書、納品書や検収書などです。

これらは売掛先との取引実績や事業の継続性を証明する材料となり、ファクタリング会社の不安を減らします。

結果として、手数料が下がったり、即日対応につながる可能性も高まります。

書類不備による遅延・否決を防ぐポイント

書類不備は、審査遅延や否決の大きな原因になります。

特に注意したいのは、請求書の金額・支払期日が不明確な場合や、通帳コピーの期間が不足しているケースです。

また、画像が不鮮明だったり、情報が欠けていると再提出を求められ、即日入金が難しくなります。

提出前に内容を確認し、「最新・明確・読みやすい」状態で揃えることが重要です。

債権譲渡登記は必要?2社間ファクタリングとの関係

2社間ファクタリングを検討する際に、多くの方が不安に感じるのが

「債権譲渡登記は必要なのか?」という点です。

ここでは、登記の基本から、必要・不要の違い、利用者への影響までを整理します。

債権譲渡登記とは何か

債権譲渡登記とは、

「売掛金(債権)がファクタリング会社へ譲渡されたこと」を

法務局に公的記録として残す手続きです。

債権譲渡登記の目的

- 二重譲渡(同じ請求書を複数社に売る)を防ぐ

- ファクタリング会社の回収リスクを下げる

- 第三者に対して債権の帰属を明確にする

登記自体は違法でも不利な行為でもありませんが、

利用者にとっては注意点もあります。

登記が必要なケース・不要なケース

債権譲渡登記が必要かどうかは、ファクタリング会社の方針や取引条件によって異なります。

登記の有無を比較すると以下の通りです。

| 項目 | 登記あり | 登記なし |

|---|---|---|

| 入金スピード | 遅くなりやすい | 早い(即日可) |

| 手続き | 司法書士対応が必要 | 不要 |

| 費用 | 登記費用が発生 | 追加費用なし |

| 利用者の負担 | やや大きい | 小さい |

| 秘密性 | 情報が残る | 高い |

即日入金・秘密性重視の場合は「登記不要」の会社が向いています。

登記の有無が手数料・入金スピードに与える影響

債権譲渡登記の有無は、手数料と入金スピードの両方に影響します。

登記ありの場合

- ファクタリング会社のリスクが下がる

- 手数料がやや低くなることがある

- 登記手続きで入金が翌日以降になることが多い

登記なしの場合

- 手数料はやや高めになりやすい

- その代わり最短即日入金が可能

- 取引先や第三者に知られにくい

判断の目安

- スピード重視・今日中に資金が必要 → 登記不要

- コスト重視・時間に余裕あり → 登記ありも検討

✔ 安心して利用するためのチェックポイント

- 見積もり時に「登記は必要か」を必ず確認する

- 登記費用が別途かかるかチェックする

- 即日希望なら「登記不要・オンライン完結」の会社を選ぶ

違法業者(ヤミ金・偽装ファクタリング)の見分け方【重要】

2社間ファクタリングは合法な資金調達方法ですが、

中にはファクタリングを装った違法業者(ヤミ金)も存在します。

契約前にポイントを押さえておかないと、

高額請求・違法取り立て・資金繰り悪化につながる恐れがあります。

ここでは、危険な業者を避けるための判断基準を解説します。

違法・悪質なファクタリング業者の主な特徴

まず、以下のような特徴がある業者は要注意です。

| 危険な特徴 | 内容 |

|---|---|

| 審査なしを強調 | ファクタリングに「審査なし」は存在しない |

| 手数料が異常に高い | 実質年率換算で数百%になるケース |

| 償還請求権あり | 売掛金未回収時に返済義務が発生する |

| 担保・保証人を要求 | ファクタリングでは原則不要 |

| 契約書を渡さない | 内容確認をさせずに契約を急がせる |

| 会社情報が不透明 | 所在地・固定電話がない |

特に、「必ず通る」「即日・審査なし」といった甘い言葉には注意が必要です。

契約前に必ず確認すべきチェックポイント

安全に利用するため、契約前には以下を必ず確認しましょう。

チェックリスト

- 契約形態が「債権売買契約」になっているか

- 償還請求権が「なし(ノンリコース)」か

- 手数料と入金額が事前に明示されているか

- 追加費用(登記費用・事務手数料)が明確か

- 会社の所在地・代表者・固定電話が確認できるか

- 契約書の控えを必ず受け取れるか

一つでも不明点がある場合は、その場で契約しないことが重要です。

安全に2社間ファクタリングを利用するための注意点

2社間ファクタリングを安全に使うためには、

「スピード」だけでなく「信頼性」も重視することが大切です。

安全に利用するためのポイント:

- 複数社から見積もりを取って比較する

- 手数料が相場(8〜18%)から大きく外れていないか確認

- 運営実績・口コミ・利用者数をチェック

- 不安があれば即決せず、冷静に検討する

正規のファクタリング会社であれば、説明を嫌がることはありません。

安心して利用できる会社を選ぶことが、資金繰り改善への近道です。

2社間ファクタリング会社の選び方【失敗しない比較ポイント】

2社間ファクタリングは会社ごとに手数料・スピード・契約条件・安全性が大きく異なります。

「即日入金できると思ったら翌日になった」「想定より手数料が高かった」といった失敗を防ぐためにも、比較のポイントを押さえて選ぶことが重要です。

手数料・入金スピード以外に見るべきポイント

ファクタリング会社を選ぶ際は、手数料や入金スピードだけでなく、以下の点も必ず確認しましょう。

- 契約形態:償還請求権なし(ノンリコース)か

- 債権譲渡登記:必須か不要か

- 追加費用の有無:事務手数料・登記費用・振込手数料

- 対応範囲:個人事業主・少額債権に対応しているか

- 手続き方法:オンライン完結・電子契約が可能か

これらを見落とすと、「早く入金されたが条件が不利だった」という結果になりやすいため注意が必要です。

信頼できるファクタリング会社の共通点

安全に利用できるファクタリング会社には、いくつかの共通点があります。

- 会社情報(所在地・代表者・電話番号)が明確

- 契約内容や手数料を事前に丁寧に説明してくれる

- 「審査なし」「必ず即日」など誇大表現を使わない

- 見積もり後のキャンセルが可能

- 契約書の控えを必ず渡してくれる

特に、償還請求権ありの契約や不明瞭な費用説明をする会社は要注意です。

安心して利用するためには、実績や口コミも参考にするとよいでしょう。

自社に合った2社間ファクタリング会社の選び方

最適なファクタリング会社は、事業者ごとに異なります。

以下のように、自社の状況に合わせて選ぶのがポイントです。

- 今日中に資金が必要 → 即日入金実績がある会社

- 手数料を抑えたい → 見積もり比較ができる会社

- 個人事業主・フリーランス → 個人対応に強い会社

- 事務作業を減らしたい → オンライン完結型の会社

複数社に見積もりを取り、

「入金額・条件・安心感」を総合的に比較することで、失敗のない選択ができます。

【依頼する前にチェック】よくある質問

- 取引先に知られずに利用できますか?

-

はい、2社間ファクタリングであれば取引先に知られずに利用可能です。

2社間ファクタリングは、利用者とファクタリング会社の2社のみで契約が完結するため、売掛先への通知や承諾は不要です。そのため、「資金繰りが厳しいのでは?」といった不安を取引先に与える心配がありません。取引関係や信用を守りながら資金調達できる点が、2社間ファクタリングの大きなメリットです。

- 赤字決算や税金滞納があっても利用できますか?

-

はい、利用できる可能性は十分にあります。

2社間ファクタリングでは、利用者自身の財務状況よりも「売掛先が期日通りに支払えるか」という信用力が重視されます。そのため、赤字決算や税金滞納があっても、売掛先が法人・大手企業など信用力の高い相手であれば、審査に通るケースは多くあります。

銀行融資が難しい場合の代替手段として利用されることも少なくありません。

- 個人事業主でも2社間ファクタリングは可能ですか?

-

はい、個人事業主やフリーランスでも利用可能です。

近年は、個人事業主向けの2社間ファクタリングサービスも増えており、法人と同様に請求書をもとに資金調達できます。ただし、売掛先が法人であることや、取引実態を示す書類(請求書・通帳など)が必要になるのが一般的です。個人事業主対応を明記している会社を選ぶと安心です。 - 2社間ファクタリングは違法ではありませんか?

-

いいえ、正規の2社間ファクタリングは完全に合法です。

ファクタリングは民法で認められている「債権譲渡(売掛金の売買)」に基づく取引であり、融資や借金とは異なります。実際に裁判例でも合法性は認められており、国(経済産業省)も中小企業の資金調達手段として活用を推奨しています。ただし、契約内容によっては違法業者が紛れている場合もあるため注意が必要です。

- 審査なし・即日入金を謳う業者は安全ですか?

-

「審査なし」を強調する業者には注意が必要です。

ファクタリングでは、売掛金の存在や売掛先の信用力を確認するため、必ず何らかの審査が行われます。そのため、「審査なし」「誰でも即日入金」といった表現をしている業者は、ファクタリングを装ったヤミ金や違法業者の可能性があります。必ず契約内容を確認し、償還請求権なし・手数料が明確な会社を選びましょう。

まとめ

2社間ファクタリングの基本的な仕組みから、メリット・デメリット、3社間との違い、そして優良な会社の選び方まで、網羅的に解説してきました。

2社間ファクタリングは、「取引先に知られることなく」「最短即日で」「借金をせずに」資金を調達できる、非常に強力なツールです。

特に、銀行融資が間に合わない緊急時や、取引先との関係を最優先したい場合に、その真価を発揮します。

一方で、手数料が割高であることや、悪徳業者の存在といったデメリットも正しく理解し、対策を講じることが不可欠です。

最も重要なのは、本記事で紹介した「優良な会社の選び方」のチェックリストを活用し、手数料体系が明確で、償還請求権のない、信頼できるパートナーを見つけることです。

T-FRONT代表

大倉 拓行