ネット銀行のビジネスローンって金利は高くないの?普通のビジネスローンと比べてどっちがいいの?

「ネット銀行のビジネスローンを利用したいけど、金利が高くないか心配…」

「審査が終わるまでにどのくらいの時間がかかるんだろう?」

「銀行と銀行以外のビジネスローンどちらがいいの?」

ネット銀行のビジネスローンを検討してこんな疑問が湧いたことはありませんか?

ビジネスローンを利用する際に、多くの経営者が抱える不安の一つは、金利や審査のスピードです。銀行と銀行以外のビジネスローンとどちらを選べばいいのか迷う方もいると思います。

今回は、ネット銀行の融資・ビジネスローンの特徴を解説し、銀行以外のビジネスローンと比較してどちらの方がいいのかについても紹介しますので、ぜひ参考にしてくださいね。

ビジネスローンの種類

ビジネスローンには、主に銀行系とノンバンク系の2種類があります。

| 銀行系 | メガバンクや地方銀行、ネット銀行 |

|---|---|

| ノンバンク系 | 消費者金融・信販会社・独立系金融機関 |

銀行系とノンバンク系ビジネスローンの違い比較表

銀行系とノンバンク系の違いは以下の表の通りです。

| 項目 | 銀行系ビジネスローン | ノンバンク系ビジネスローン |

|---|---|---|

| 金利 | 1.0%~8.0%(低め) | 3.1%~18.0%(高め) |

| 審査の厳しさ | 厳しめ(財務状況・信用情報をチェック) | 柔軟(事業の将来性や売掛金も考慮) |

| 審査スピード | 遅め(数日~数週間) | 早め(最短即日~数日) |

| 融資額 | 高額 | 少額~中規模 |

| 担保・保証人 | 必要な場合がある | 基本的に不要(ただし、条件による) |

| 申し込みやすさ | 事業実績を見られる場合が多いが、赤字でも対応可能な場合あり | 赤字決算や創業間もない会社でも可能な場合あり |

| 主な利用目的 | 大規模な設備投資・長期的な資金調達 | つなぎ資金・短期的な運転資金 |

| 主な提供機関 | メガバンク・地方銀行・ネット銀行 | 消費者金融・信販会社・独立系金融機関 |

この2つを比べてみると、銀行系の最も魅力がある点は、金利が低いことです。

ノンバンク系と比べると審査が厳しめで、スピードも劣る部分はありますが、その分金利がかなり抑えられています。時間がかかっても良いのでできるだけ金利を少なくしたいと考えている方は銀行系がおすすめです。

次にノンバンク系のメリットは、審査に通りやすく最短即日でも審査に対応していることです。

赤字決算でも対応できる可能性があり、保証人や担保も不要なケースが多いのが特徴です。書類も少なく、最短即日での融資も可能なため、即日融資を希望している方にとってはノンバンク系のローンがおすすめです。

ビジネスローンおすすめ9選

ここでは、銀行系とノンバンク系それぞれについておすすめの会社をご紹介します。以下の会社について詳しく解説していますので、参考にしてくださいね。

「金利が安い!」銀行系

- GMOあおぞらネット銀行←おすすめ

- PayPay銀行

- 楽天銀行

MRF

- 多様な融資プランを用意

- 来店不要でオンライン相談・申し込みが可能

- 原則として連帯保証人は不要

MRFのビジネスローンは、来店不要で相談や申し込みが可能で、スピーディーな対応が強みです。季節要因の赤字ではなく、過去の売上実績や今後の事業計画で審査を行うため、赤字決算でも安心して申し込み可能です。

必要書類が揃っていれば、審査結果はおおよそ3日程度で通知されます。

担保や連帯保証人は原則不要です(ただし、法人の場合は代表者の連帯保証が求められることがあります)。

| 商品名 | 事業者向けビジネスローン |

|---|---|

| 融資額 | 100万円~3億円 |

| 金利 | 年4%~15.0%(契約プランによる) |

| 返済期間 | 元金据置一括返済:3年以内(1回~36回) |

| 担保 | 土地・建物に根抵当権設定 |

| 保証人 | 原則不要 ※ただし、法人の場合は代表者の連帯保証が必要な場合があります。 |

| 対象となる事業者 | 法人および個人事業主、開業予定の方も可 |

| 必要書類 | 【法人】 ・代表者本人確認書類 ・決算書 など |

| 審査時間 | 審査必要書類を提出後、数日程度 |

| 対応可能時間 | 平日9:30~18:00 |

| 申込方法 | インターネット・電話での申込み |

| 遅延損害金 | 年20.0% |

HTファイナンス

- 1,500万円までオンライン完結で借りられる

- 担保や保証人は原則不要

- 1億円までの大口融資も対応

HTファイナンスは、最高1億円まで融資可能な法人向けビジネスローンです。最短即日融資が可能な点も、できるだけ早く資金調達したい法人にはおすすめです。

国内に本社を置く決算を1期以上終了している法人であれば申請可能で、他社で断られてしまった場合にも審査可能と明記があることから諦めずに審査を依頼してみると良いでしょう。

| 商品名 | HTファイナンス |

|---|---|

| 金利 | 8~18% |

| 事務手数料 | 印紙代(実費)など |

| 必要書類 | 代表者ご本人様確認資料・決算書 ※その他必要に応じた書類 |

| 借入可能額 | 50万円から1億円 |

| 入金までの時間 | 最短即日 |

| 担保・保証人 | 原則不要 |

ファンドワン

- 最短40分で審査結果が分かる

- 赤字でも現状を考慮して融資を検討してくれる

- 年10%~18.0%で借入れの相談可能

ファンドワンは、過去の赤字決算にとらわれず、今の経営状況を見て判断してくれる会社です。

審査は最短40分。30万円から500万円までの幅広い融資に対応し、担保も必要ありません。

税金の支払いや一時的な運転資金など、使い道も自由。企業の実情に合わせた柔軟な融資を提供してくれます。

| 商品名 | 事業者ローン |

|---|---|

| 金利 | 10.00%~18.00% |

| 借入可能額 | 30万円~500万円 |

| 返済期間 | 1ヶ月~420ヶ月(35年) |

| 返済方式 | 一括返済(1~12ヶ月) 元金均等・元利均等(2~420ヶ月) |

| 担保・保証人 | 不要 |

| 最短融資時間 | 最短即日 ※申し込み時間帯等により異なる |

| 必要書類 | ・登記簿謄本 ・決算書2期分(確定申告書) ・印鑑証明書 ・身分証明書 ・納税証明書 ・その他ファンドワンが必要と判断した資料 |

| 遅延損害金 | 年20.00% |

| 申込方法 | オンライン/電話/FAX |

| 対応可能時間 | 平日9:00~18:00 |

AGビジネスサポート

- 最大1000万円まで融資可能

- 最短即日融資が可能

- 赤字決算でも現状の状況次第で融資の可能性あり

AGビジネスサポートは赤字決算や債務超過の企業でも、現在の事業状況さえ良ければ融資を行ってくれます。

審査は最短即日で結果が出るため、急な資金需要にも対応が可能です。

1期分の決算書があれば審査可能。50万円から1,000万円まで無担保で借りられます。

| 商品名 | 事業者向けビジネスローン |

|---|---|

| 融資額 | 50万円~1,000万円 |

| 金利 | 年3.1%~18.0%(審査のうえ決定) |

| 返済期間 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) |

| 担保 | 不要 |

| 保証人 | 原則不要 ※法人の場合、代表者の連帯保証が必要 |

| 対象となる事業者 | 法人および個人事業主 |

| 必要書類 | 【法人】 ・代表者本人確認書類 ・決算書 など |

| 審査時間 | 最短即日 |

| 対応可能時間 | 平日9:30~18:00(土日祝は定休日) |

| 申込方法 | インターネット・電話での申込み |

| 遅延損害金 | 年20.0% |

アクト・ウィル

- 最短60分で審査完了

- 最大1億円まで融資可能

- 代表者保証があればその他の保証人・担保は原則不要

アクト・ウィルは、銀行融資を断られた企業に新しいチャンスを提供している会社です。独自の審査基準を採用しているため、銀行や他のビジネスローンで審査が通らなかった企業でも融資を受けられる可能性があります。

また、最短60分の審査で最大1億円まで借りられます。

代表者の連帯保証があれば、その他の保証人や担保は原則不要です。

| 金利 | 年率7.50%~15.00% ※融資額により優遇あり |

|---|---|

| 借入可能額 | ~1億円 |

| 返済期間 | 1ヶ月~3年(1~36回) |

| 返済方式 | 一括または分割返済(元金均等払い) |

| 担保・保証人 | 原原則不要(審査あり) |

| 最短融資時間 | 最短60分 |

| 対象となる事業者 | 法人 |

| 個人事業主の利用 | 不可 |

| 必要書類 | ・代表者ご本人様を確認する書類 ・決算報告書の一部(損益計算書、売掛金、買掛金内訳書)など |

| 遅延損害金 | 年率20.00% |

| 申込方法 | オンライン/電話/FAX |

| 対応可能時間 | 平日9:00~20:00 |

オージェイ

- 最大1億円まで無担保で借りることが出来る

- 最短即日で入金可能

- 銀行融資の審査に通過しなかった法人も利用できる

オージェイは、赤字の会社でも、今の事業の状況を見て融資を検討してくれる会社です。銀行の審査に落ちた場合でも、利用可能となっています。

融資の金額は30万円から1億円まで対応。最短でその日に融資を受けることもできます。

担保も不要で、資金調達のハードルが低いのも魅力です。

| 商品名 | 無担保融資 |

|---|---|

| 融資金額 | 30万円~1億円 |

| 金利 | 年率10.00%~18.0%(実質年率) |

| 返済期間 | 1ヶ月~60ヶ月 |

| 返済方式 | 一括返済・元金均等・元利均等・自由返済 |

| 担保・保証人 | 原則不要(法人の場合、代表者の保証が必要) |

| 対象者 | 法人または個人事業主 |

| 必要書類 | ・登記簿謄本 ・決算書2期分(確定申告書) ・印鑑証明 ・身分証明書 ・納税証明書 ・その他オージェイが必要と判断した資料 |

| 受付時間 | 火・木 10:00~15:00(メールは24時間受付) |

| 申込方法 | 応募フォーム、電話、FAX |

GMOあおぞらネット銀行 あんしんワイド

- 法人口座を作る必要あり

- 創業初年度でもビジネスローンを利用できる

- 融資枠の範囲内で何度でも借ることが出来る

GMOあおぞらネット銀行のあんしんワイドは、決算書も事業計画書も不要という、これまでにない新しいタイプのビジネスローンです。口座の入出金明細だけで審査ができるため、創業間もない企業や赤字企業でも借りられる可能性があります。

最大1,000万円まで担保なしで借りられ、金利は年0.9%からとかなり低金利。しかも一度融資枠が設定されれば、その範囲内で何度でも借入と返済が可能です。

使い勝手の良さを極めたビジネスローンです。

| 商品名 | あんしんワイド |

|---|---|

| 金利 | 年0.9%~14.0%(審査のうえ決定) |

| 事務手数料 | 不要 |

| 必要書類 | 不要 |

| 借入可能額 | 最大1,000万円(更新時は最大1,500万円) |

| 入金までの時間 | 最短2営業日 |

| 担保・保証人 | 不要(一部特約はGMOインターネットグループ株式会社が保証) |

PayPay銀行

- 口座開設が不要

- 事務手数料が無料

- 借入の回数は無制限で利用限度額まで借りられる

PayPay銀行は、口座開設不要で申込可能なビジネスローンです。一般的に口座開設必須となっている金融機関が多い中、開設の手間が省けるのは大きな魅力でしょう。

審査も最短即日で完了するので、銀行融資の中でも早めの入金が期待できます。

また、事務手数料が無料となっていることから手数料を安く抑えたい方には最適です。

| 商品名 | PayPay銀行 |

|---|---|

| 金利 | 年1.8%~18.8%(審査のうえ決定) |

| 事務手数料 | 不要 |

| 必要書類 | 決算書や登記簿謄本など |

| 借入可能額 | 最大1,000万円 |

| 入金までの時間 | 1週間程度 |

| 担保・保証人 | 不要(一部特約はGMOインターネットグループ株式会社が保証) |

楽天銀行

- 金利が安くなるキャンペーンあり

- 不動産担保なら1億円まで融資可能

楽天銀行は、楽天銀行の法人口座を持っている方向けの「楽天銀行ビジネスローン」と楽天グループ加盟店限定の「楽天スーパービジネスローン」の2つのビジネスローンを扱う金融機関です。

不動産担保であれば1億円までの融資が可能で、通常1.9%〜14.5%の金利が0.95%〜7.25%にまで下がるキャンペーンも開催されています。

| 商品名 | 楽天銀行 |

|---|---|

| 金利 | 1.9%〜14.5% |

| 事務手数料 | 印紙代等諸費用など |

| 必要書類 | 決算書・確定申告書・本人確認書類など |

| 借入可能額 | 100万円〜(不動産担保なら1億円) |

| 入金までの時間 | 顧客次第 |

| 担保・保証人 | 必要 |

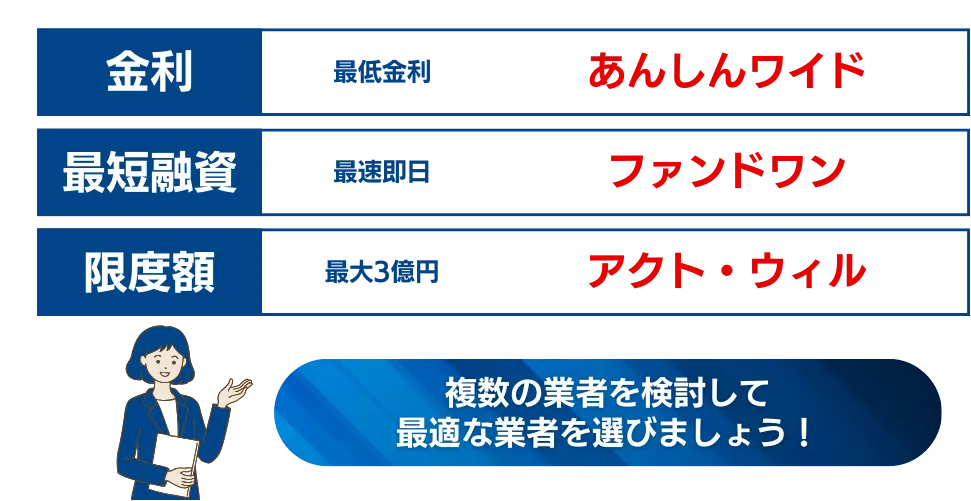

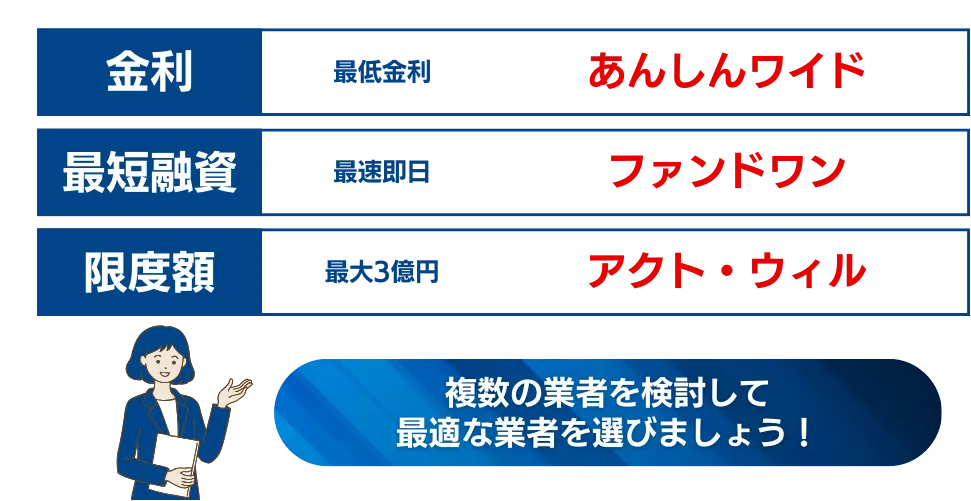

【目的別】おすすめのビジネスローン

ここからは、目的別に最適なファクタリング会社をご案内します。

金利の低さで選ぶなら GMOあおぞらネット銀行あんしんワイド

銀行系のため、金利は脅威の0.9%。ノンバンク系と比べると金利の低さが際立ちます。

利用するには法人口座の開設が必須であることや、融資までに数日を要しますが、「時間がかかってもいいから金利が最安のところ!」ということであればこちらが最適です。

即日融資を受けたい方はファンドワン

今回ご紹介した中で即日融資が可能なのはノンバンク系です。中でも即日融資に対応しており、最短40分で審査を行なってくれるファンドワンは特におすすめです。

一刻も早く融資を受けたい方におすすめです。

多額の融資が必要であればMRF

MRFは最大3億円までの融資を受けることが可能で、比較した中では最大となっています。

たくさん融資を組みたいという方には、MRFを検討してみると良いでしょう。

- MRF:100万円〜3億円

- アクト・ウィル:300万円〜1億円

- オージェイ:30万円〜2,000万円

- AGビジネスサポート:50万円〜1,000万円

- ファンドワン:30万円〜500万円

融資を実現するための5つの重要ポイント

ノンバンク系で申し込みをする場合には即日融資も実現可能ですが、必ずしも当日中に融資を受けられるとは限りません。

即日融資を実現するためには、いくつかのポイントを押さえておく必要があります。

以下の5つです。

- 必要書類を準備しておく

- 午前中までに申し込みをする

- 融資希望金額は必要最低限にしておく

- 申し込みフォームを正確に入力する

- 資金使途を明確にする(聞かれても具体的に説明できるようにしておく)

順番に解説します。

必要書類を準備しておく

即日融資を受けるためには、事前に必要書類を準備しておくことが重要です。 なぜなら、必要書類に不備があると、審査がストップし、融資が遅れてしまう可能性があるからです。

一般的に、法人ビジネスローンの申し込みには、以下の書類が必要になります。

- 本人確認書類(運転免許証、パスポートなど)

- 登記事項証明書(履歴事項全部証明書)

- 決算書(直近2期分)

- 印鑑証明書

- 事業計画書(融資希望額や資金使途などを記載)

ただし、この記事で紹介しているビジネスローン会社それぞれで必要書類は異なります。利用する会社の書類はしっかり確認しておきましょう。不明な点があれば電話や問い合わせで確認してくださいね。

午前中までに申し込みをする

即日融資を希望するなら、午前中に申し込みを済ませましょう。

多くの法人ビジネスローン会社では、審査受付時間に締め切りを設けています。なので時間を過ぎると、翌営業日の審査扱いとなる場合が高いです。

「どうしても今日中に」という場合は、時間に余裕を持って、早めに申し込みを済ませることが大切です。

融資希望金額は必要最低限にしておく

即日融資を希望するなら、融資希望額は必要最低限に抑えましょう。

融資金額が大きくなると、金融機関側のリスクも高まります。そのため、審査はより慎重になり、時間もかかります。 一方、融資金額が少なければ、金融機関側のリスクは低くなるため、審査が簡略化され、早く審査が終わります。

「少しでも早く融資を受けたい」という場合は、本当に必要な金額だけを申請するようにしましょう。

申し込みフォームを正確に入力する

申し込みフォームは正確に入力するしましょう。入力内容に誤りがあると、確認作業に時間がかかり、即日融資が難しくなります。

会社名、代表者名、住所、連絡先などの基本情報はもちろん、売上高や利益などの数値情報も正確に記入してください。「たかが入力ミス」と侮ってはいけません。

資金使途を明確にする(聞かれても具体的に説明できるようにしておく)

ビジネスローンの審査では、資金使途、つまり「借りたお金を何に使うのか」を申し込み前に明確にしておきましょう。

資金使途が曖昧だと、「返済能力に問題があるのではないか」「不正な目的に利用されるのではないか」といった疑念を抱かれ、審査が長引いたり、最悪の場合、融資を断られたりする可能性もあります。

たとえば、「現在の店舗が手狭になったため、〇〇駅前に新店舗を出店し、その内装工事費用と運転資金として1,000万円」など、具体的かつ詳細に説明できるように準備しておきましょう。

資金使途を明確にすることが、即日融資への近道です。

ここだけは確認!契約前の重要チェックポイント2点

ビジネスローンは資金調達の方法として非常に便利ですが、契約を急ぐあまり、重要なポイントを見落としてしまうと、後々トラブルに発展する可能性があります。

特に、金利や違法業者に関する確認は、絶対に怠ってはいけません。

ここでは、契約前に必ず確認しておきたい、これら2つの重要チェックポイントを解説します。これらのポイントを確認することで、安心して法人向けビジネスローンを利用し、事業を成功へと導きましょう。

急いでいても金利を軽視しない!契約前に必ず確認を

ビジネスローンを利用する際には金利は必ず確認しましょう。金利は、返済総額に大きく影響する、非常に重要な要素だからです。

「今日中に借りないと、会社が回らない…」

そんな状況では、つい金利を軽視してしまいがちです。しかし、金利が高ければ高いほど、返済総額は膨らみ、後々経営を圧迫する可能性があります。

目先の資金繰りだけでなく、長期的な視点で返済計画を立てることが重要です。契約前に、必ず適用金利、返済期間、返済方法を確認し、無理のない返済計画を立てましょう。

「少しくらい高くても、すぐに借りられるなら…」と安易に考えないことです。

即日融資を強調する違法業者に注意する

「必ず即日融資!」「審査なし」など、通常では考えられない好条件を提示して、強引に契約させようとする業者には注意が必要です。これらは違法業者の可能性が高く、法外な金利を請求するだけでなく、 関係のない取引先や代表者の家族にまで執拗な取り立てを行うこともあります。

「すぐにお金が必要だから…」と安易に契約してしまうと、借金が雪だるま式に増え、倒産の危機に陥る可能性も否定できません。

正規の貸金業者は、必ず貸金業登録番号を表示しています。契約前に、金融庁のウェブサイトで登録番号を確認し、正規の業者かどうかを確認しましょう。

なお、この記事で紹介している会社は、いずれも実績豊富・信頼できるビジネスローン会社ですので、安心してご利用いただけます。

審査に落ちてしまった場合の対処法

もし信用情報に傷がある(借金やローンの返済が遅れたり、滞ったりした記録が残っている)場合、ビジネスローンの審査は厳しい状況となります。審査が甘いと言われる業者でも、通過する可能性は高くないと考えたほうが良いでしょう。

というのも、どんなに審査基準が緩やかな業者でも、過去の延滞や債務整理などの情報は必ずチェックするからです。法律で審査を禁止されているわけではありませんが、実務上はほぼ全ての業者が、信用情報に傷のある企業への融資は控えています。

ただし、「支払いを1度だけ忘れた」「過去に1度だけ滞納がある」など軽微な事例の場合は、審査が通ることもあります。詳細については以下の記事でも解説していますので参考にしてください。

また、たとえ審査に落ちてしまった場合でも資金調達の方法が全くないわけではありません。代表的な選択肢として、以下の2つの方法があります。

- 不動産担保ローンを利用する

- ファクタリングを利用する

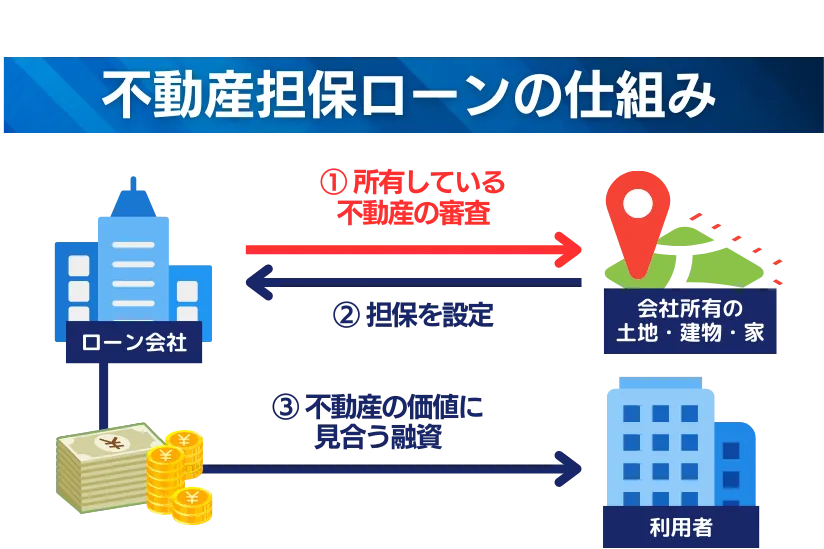

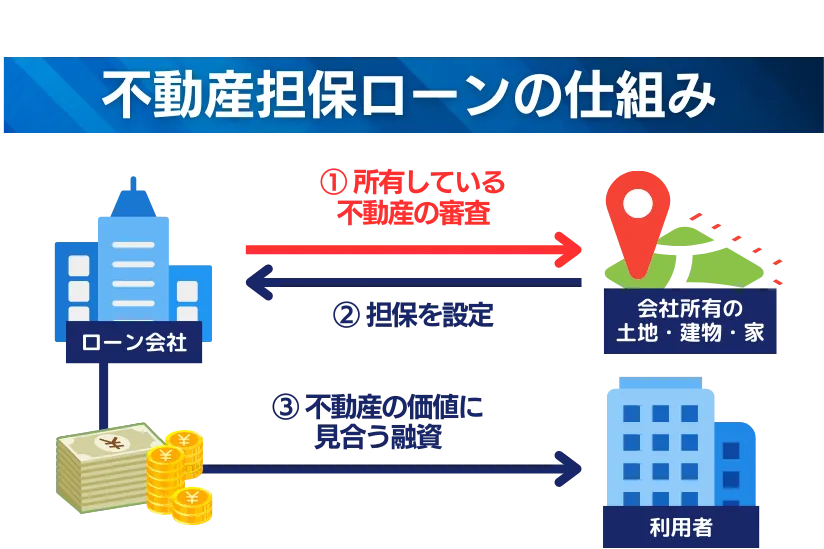

不動産担保ローンを利用する

不動産を担保として提供できる場合、信用情報が悪くても融資を受けられる可能性があります。これは、返済ができなくなった場合でも、担保物件で借入金を回収できるためです。

さらに不動産担保ローンのメリットは、通常のビジネスローンよりも金利が低く、融資額も大きくなる点です。ただし、担保物件を失うリスクもありますので、慎重な判断が必要です。

また、この記事で紹介している会社のうち、AGビジネスサポート、オージェイ、ファンドワンの3社では、無担保のビジネスローンだけでなく、不動産担保ローンも取り扱っています。

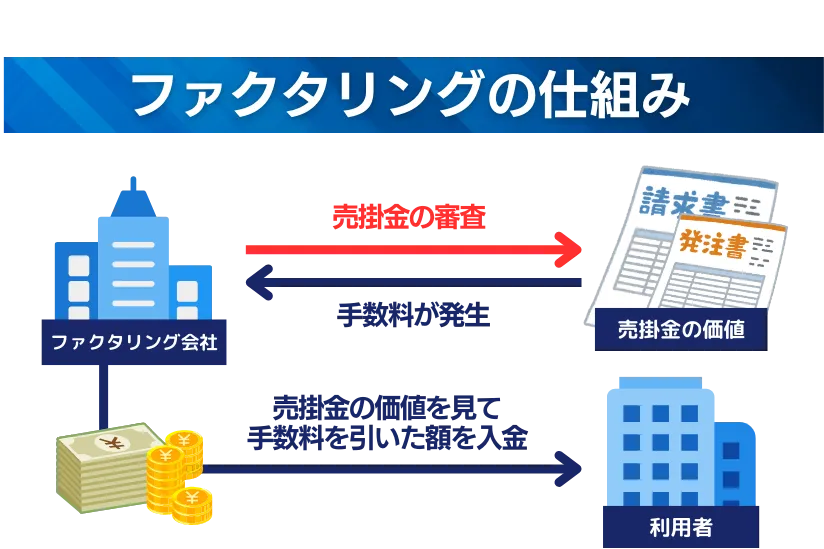

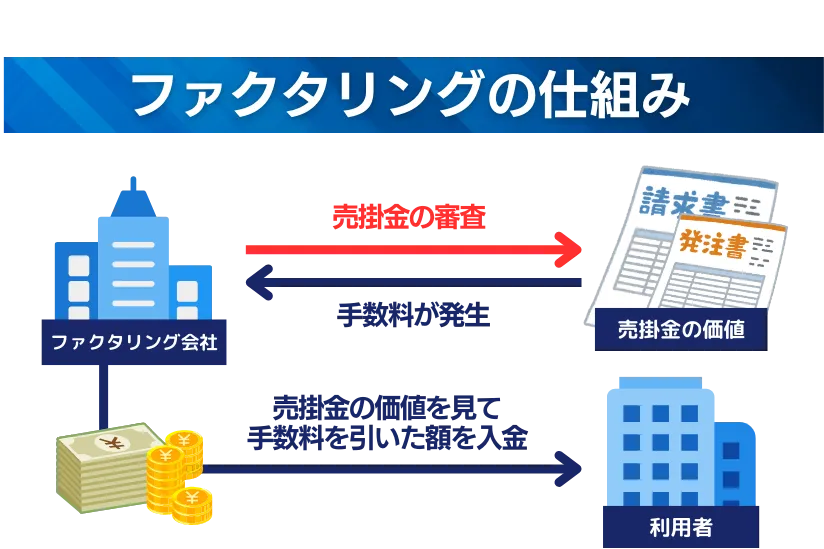

ファクタリングを利用する

売掛金がある場合は、ファクタリングという方法も検討できます。これは売掛金を早めに現金化する方法で、信用情報の影響を受けにくいのが特徴です。

たとえば、3ヶ月後に回収予定の売掛金100万円があるとします。この売掛金を買い取ってもらうことで、すぐに90万円程度の資金を手に入れることができます。差額の10万円が手数料となります。

ただし、これらの方法は最後の手段として考えるべきです。まずは本業の収益改善や経費削減などの改善を進め、将来的に通常の融資を受けられる体制を整えることが大切です。

おすすめの業者は以下の記事で紹介していますので参考にしてみてください。

ビジネスローンを利用した方の体験談

体験談①:資金不足を解決

私の会社は、急な設備投資が必要になったものの、銀行からの融資では時間がかかりすぎる状況でした。取引先への支払い期限が迫っており、どうしても資金が足りないという状況に追い込まれてしまいました。

早速融資を検討し、申し込みました。今回はノンバンク系のビジネスローンを利用しましたが、通常の融資と比べてスピーディに融資を受けることができ、まさに緊急時にぴったりの方法でした。審査も早く、数時間以内に融資が実行され、必要な資金をすぐに調達することができました。

そのおかげで、取引先への支払いも滞ることなく、事業が順調に進むことができました。もし融資がなければ、取引先との信頼関係が崩れ、事業に大きな影響を与えていたかもしれません。

体験談②:低金利で利用できた!

私はできるだけ低金利で利用できるビジネスローンを探していたため、金融機関のローンを申し込みました。

即日融資は不可能でしたが、ネットで手続きも完結しますし、何より大手銀行の安心感があり、信頼して任せることができました。

ノンバンク系のビジネスローンも即日受け取れるのは魅力でしたが、私の場合は銀行融資を使用してよかったです。

体験談③:事業運転資金を確保!

私はフリーランスでデザイン事務所を経営しています。事業は順調に進んでいたものの、取引先との契約締結のタイミングに合わせて急な運転資金が必要になり、現金が足りなくなってしまいました。銀行での融資申請をするには時間がかかりすぎるため、つなぎ資金として短期間で融資を受けられるサービスを探しました。

ネットで申請してみたところ、審査が迅速に行われ、申し込んでからすぐに融資が実行されました。これにより、急な運転資金を無事に調達でき、事業の継続に支障をきたすことなく、スムーズに仕事を進めることができました。

おかげで、事業運営が安定し、安心して業務を行うことができたので、今後も資金繰りに困った時は積極的に利用したいと考えています。

まとめ|ビジネスローンを上手に活用しよう!

ビジネスローンを選択するのは、資金繰りのピンチを乗り切るための強力な手段です。ただし、安易にネットで調べて出てきた会社に申し込むのではなく、複数の会社を比較した上で利用しましょう。

この記事で紹介した情報を参考に、慎重に比較検討し、あなたの事業に最適な融資を選んでくださいね。

まずは、記事内で紹介した会社を比較し、気になる会社の公式サイトをチェックしてみましょう。事業の資金繰りをスムーズにする最適な業者がきっと見つかるはずです。