法人におすすめのファクタリング会社はどこ?違法・怪しい会社はないか心配…

法人の資金繰りに悩んでいる方にとって、ファクタリングは即日で資金調達ができる手段の一つとして注目されています。

しかし、ファクタリングは融資とは異なる仕組みのため、「ファクタリングは融資とは異なるのか?」と疑問を持つ方も多いのではないでしょうか。また、「ファクタリング会社は違法ですか?」や「ファクタリングは怪しいのでは?」と、不安を感じる方もいるかもしれません。

本記事では、ファクタリングの仕組みや法人におすすめのファクタリング会社について詳しく解説します。

資金ショート時は法人ファクタリングがおすすめ!

突然の資金ショートに悩む経営者様へ。

法人向けファクタリングは、入金待ちの売掛債権(請求書)を売却して、最短即日で資金を調達する方法です。

これは借金ではないため、信用情報に影響がなく、担保や保証人も不要です。銀行融資が難しい赤字決算や創業間もない企業でも、売掛先の信用力があれば利用可能です。この記事では、ファクタリングの仕組みから信頼できる会社の選び方まで解説し、資金繰りの悩みを解決します。

キャッシュフローの悪化、急な運転資金不足、銀行融資の断念…これらの資金繰りの悩みは、法人向けファクタリングで解決できる可能性があります。

ファクタリングは、入金待ちの売掛債権を売却して即日現金化する資金調達方法です。銀行融資と異なり、審査で重視されるのは自社の信用力ではなく、売掛先の支払い能力。赤字決算や税金滞納など、銀行融資が難しい状況でも、売掛先が信頼できる企業であれば利用できる可能性が高いのです。

この記事を読んで、ファクタリングへの理解を深め、資金繰りの悩みを解決しましょう!

法人向けのおすすめファクタリング会社16選

QuQuMo

- 申し込みから契約まで全てオンラインで完結し、最短で2時間以内に資金調達が可能

- ノンリコース契約なので利用者に返済義務はない

- 法人だけでなく、フリーランスや個人事業主も利用可能

QuQuMoは、全ての手続きがオンラインで完結し、最短2時間での入金が可能な、即日ファクタリングに最適な会社です。

対応金額は少額から1億円までと幅広く、柔軟に対応できます。さらに、2社間ファクタリングが可能で、取引先に通知される心配がありません。提出書類も非常に少なく、必要なのは請求書と通帳の2点のみ。

加えて、債権譲渡登記が不要なため、手続きがスムーズに進み、急ぎの資金調達に非常に適しています。

| 運営会社 | 株式会社アクティブサポート |

|---|---|

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%〜14.8% |

| 買取可能額 | 制限なし |

| 対応エリア | 全国 |

| 資金化スピード | 最短2時間 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン完結 |

| 必要書類 | 本人確認書類・請求書・通帳のコピー 等 |

アクセルファクター

- 買取手数料0.5%〜、業界最安水準

- 最短2時間で即日入金対応

- 審査通過率93%以上、柔軟な審査基準

アクセルファクターは、中小企業や個人事業主向けにスピーディーな資金調達を提供するファクタリングサービスです。

必要な書類は請求書、通帳、本人確認書類の3点だけ。最短2時間での入金が可能で、審査通過率は93%以上を誇ります。2社間ファクタリングに対応しており、取引先に通知されることなく利用できる点も安心です。

| 運営会社 | 株式会社アクセルファクター |

|---|---|

| 取引形態 | 2社間ファクタリング 3社間ファクタリング 診療報酬債権ファクタリング 介護報酬債権ファクタリング |

| 手数料 | 0.5%〜 |

| 買取可能額 | 30万円〜制限なし |

| 対応エリア | 全国 |

| 資金化スピード | 最短2時間 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン 電話 来店 |

| 必要書類 | 本人確認書類 請求書 通帳の写し 代表者の印鑑証明 代表者の住民票 法人の登記簿謄本 法人の印鑑証明 |

ベストファクター

- 建設・物流業での売掛い債券の買取実績多数

- 平均買取率87.8%、即日振込実行率59.5%

- 手数料2%~

ベストファクターは、物流業界での実績豊富なファクタリング会社です。

3社間ファクタリングの手数料は取引先の信用度に応じて柔軟に設定。平均買取率87.8%という高水準を維持し、安定した資金調達を実現しています。

取引先の信用力さえあれば、赤字決算や債務超過の企業でも前向きに検討してくれるおすすめのファクタリング会社です。

| 運営会社 | 株式会社アレシア |

|---|---|

| 取引形態 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2%〜20% |

| 買取可能額 | 原則1億円円まで(要相談) |

| 対応エリア | 全国 |

| 資金化スピード | 最短即日〜3営業日以内 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 登記せずに利用可能 |

| 申込方法 | オンライン・電話 |

| 必要書類 | 本人確認書類・請求書・入手金の通帳 |

KKT

- 顧客満足度92.3%,リピート率89.6%の実績あり

- 最短1分で依頼完了

- 最短即日入金可能

- 保証人や担保不要

- 手数料は3.7%~

KKTは最短30分でのスピード審査、即日入金が可能な2社間ファクタリングサービスです。利用者のリピート率が非常に高いことから、サービスの質が良いことがわかります。

また、法人だけでなく個人事業主も利用可能で、1000万円以上の売掛金についても対応可能です。

必要書類は本人確認書類と請求書、通帳の3点のみ。債権譲渡登記も不要で、素早く資金を手に入れることができます。

| 運営会社 | KKT(ケーケーティー)株式会社 |

|---|---|

| 取引形態 | 2社間ファクタリング |

| 手数料 | 3.7%~ |

| 買取可能額 | お問い合わせください。 |

| 対応エリア | 全国 |

| 資金化スピード | 最短即日 |

| 個人事業主の利用 | ◎(個人は不可) |

| オンライン契約 | ◎ |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン・電話 |

| 必要書類 | 本人確認書類、請求書、通帳 |

ビートレーディング

- 入金まで最短2時間で対応可能

- 必要書類は請求書等と口座入出金明細のコピーだけ

- 全国5拠点+オンライン対応でスピーディなサポート

ビートレーディングは、全国5拠点(神戸、仙台、神戸、神戸、神戸)を持ち、最短2時間で資金調達が可能な信頼性の高いファクタリング会社です。

オンラインでも対面でも利用でき、手続きは簡単で、必要書類は請求書と通帳の2点のみ。専任の女性オペレーターがサポートする制度もあり、初めての方でも安心。累計取扱件数5.8万社を誇り、スピーディーな対応と手厚いサポートが魅力の会社です。

| 運営会社 | 株式会社ビートレーディング |

|---|---|

| 取引形態 | 2社間ファクタリング 3社間ファクタリング 診療報酬債権ファクタリング 介護報酬債権ファクタリング 注文書ファクタリング |

| 手数料 | 2者間:4%~ 3者間:2%~ |

| 買取可能額 | 制限なし |

| 対応エリア | 全国 |

| 資金化スピード | 最短2時間 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン・電話 来店・出張 LINE |

| 必要書類 | 売掛債権に関する資料(契約書、発注書、請求書など) 口座の入出金明細(直近2か月分) |

日本中小企業金融サポート機構

- 取引会社数13,190社

- クラウドファンディングなど、経営全般に関するご相談も幅広く対応

- 最短2時間で審査結果を提示

日本中小企業金融サポート機構は、最短30分で審査結果を提示し、即日資金調達が可能なファクタリング会社です。

法人だけでなく個人事業主も利用でき、経験豊富なスタッフによるサポートを提供しています。必要書類は売掛金に関する請求書、 口座の入出金履歴(直近3か月分)の2点のみで、2社間ファクタリングも対応。さらに、一般社団法人であるため、無駄なコストを削減し、1.5%という低手数料での利用が可能です。

| 運営会社 | 一般社団法人日本中小企業金融サポート機構 |

|---|---|

| 取引形態 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 1.5%〜 |

| 買取可能額 | 制限なし |

| 対応エリア | 全国 |

| 資金化スピード | 最短3時間 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン・電話・来店 |

| 必要書類 | 売掛金に関する資料(請求書、契約書など) 口座の入出金履歴(直近3か月分) |

ラボル

- 最短30分で入金可能

- 24時間365日対応

- 最低1万円から利用可能

ラボルは、フリーランスや個人事業主向けのファクタリングサービスです。すべての手続きをオンラインで完結できます。

審査が完了すれば、最短30分で資金が振り込まれ、24時間365日対応している点が魅力です。請求書1枚全額ではなく、必要な金額のみを調達できる柔軟さも特徴です。また、登記が不要で手軽に利用できるサービスとして、多くの事業者から選ばれています。

| 運営会社 | 株式会社ラボル |

|---|---|

| 取引形態 | 2社間ファクタリング |

| 手数料 | 10%(一律) |

| 買取可能額 | 1万円〜 |

| 対応エリア | 全国 |

| 資金化スピード | 最短30分 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 本人確認書類・直近の入金が確認できる書類・請求書 |

株式会社No.1

- 最短30分で審査が完了

- 全国どこでもオンラインで手続きが可能

- 審査通過率は90%超え

株式会社No.1は、最短30分で審査結果を提示し、即日振込が可能なファクタリング会社です。法人だけでなく個人事業主やフリーランスの方も利用でき、経験豊富なスタッフによる手厚いサポートを提供しています。

必要書類は決算書・請求書・通帳のみで、2社間ファクタリングにも対応。さらに、オンラインで手続きを完結できることから無駄なコストを削減し、業界最低水準の1.5%〜という低手数料で利用可能です。

| 運営会社 | 株式会社No.1 |

|---|---|

| 取引形態 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 1%〜15% |

| 買取可能額 | 原則5,000万円まで(要相談) |

| 対応エリア | 全国 |

| 資金化スピード | 最短即日 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン・電話 |

| 必要書類 | 決算書・請求書・通帳のコピー |

PayToday

- フリーランスや個人事業主を含む幅広い事業者向け

- 24時間365日対応

- 最低10万円から利用可能

PayTodayは、フリーランスや個人事業主を含む幅広い事業者向けに、迅速かつ柔軟な資金調達を提供するAIファクタリングサービスです。

審査が完了すれば、最短30分で資金が振り込まれ、24時間365日対応している点が魅力です。買取可能額は10万円〜となっており、少額からの買取にも対応しています。

| 運営会社 | Dual Life Partners株式会社 |

|---|---|

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%〜9.5% |

| 買取可能額 | 10万円〜 |

| 対応エリア | 全国 |

| 資金化スピード | 最短30分 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 本人確認書類・直近の入金が確認できる書類・請求書 |

資金調達QUICK

- 累計申込件数10万件以上の実績

- 日本全国24時間オンライン受付可能

- 最短10分で資金調達完了

資金調達QUICKは、スピーディな対応を強みとするファクタリング会社です。

申し込みから入金までの手続きは全てオンラインで完結し、最短10分での資金調達が可能です。対応する売掛金の規模も幅広く、少額から大口まで対応しています。

必要書類は請求書や身分証明書など最小限で、2社間ファクタリングに対応しているため、取引先に通知される心配もありません。

| 運営会社 | 株式会社MIRIZE |

|---|---|

| 取引形態 | 2社間ファクタリング |

| 手数料 | 1%〜 |

| 買取可能額 | お問い合わせください |

| 対応エリア | 全国 |

| 資金化スピード | 最短10分 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン電話 |

| 必要書類 | 身分証明書・口座入出金履歴・請求書 |

事業資金エージェント

- 審査通過率90%以上の高実績

- 年間申込件数3,000件以上

- 契約締結まで最短2時間

事業資金エージェントは、審査通過率90%以上を誇り、契約締結まで最短2時間で対応できるファクタリング会社です。

10万円から2億円までの幅広い売掛金に対応し、即日資金調達が可能です。必要書類は、請求書、入金先通帳、本人確認資料(免許証やマイナンバーカードなど)のみでなため、手続きが迅速に進みます。全国対応で、さまざまな事業者のニーズに応えてくれる会社です。

| 運営会社 | アネックス株式会社 |

|---|---|

| 取引形態 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 1.5%〜 |

| 買取可能額 | 10万円〜2億円 |

| 対応エリア | 全国 |

| 資金化スピード | 最短2時間(20万円~500万円まで) |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | お問い合わせください |

| 申込方法 | メール電話 |

| 必要書類 | 請求書、入金先通帳、本人確認資料 |

えんナビ

- 取扱実績件数4,000件以上!

- 法人様から個人事業主様まで対応

- 最低50万円から買い取り業務

えんナビは、迅速かつ信頼性の高いファクタリングサービスを提供する会社です。

24時間365日対応しており、最短1日で資金調達が可能。これまでに4,000件以上の取引実績を持ち、こちらも手数料は業界最低水準です。50万円から5,000万円まで対応しており、ノンリコース契約なので万が一のリスクも低減されます。

オンライン契約や郵送にも対応しており、地方の事業者でも簡単に利用可能です。必要書類は請求書と通帳の2点のみで、スピーディーに審査が進めることができるでしょう。

| 運営会社 | 株式会社インターテック |

|---|---|

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 5%〜 |

| 買取可能額 | 50万円〜5,000万円 |

| 対応エリア | 沖縄県を除く全国46都道府県 |

| 資金化スピード | 最短即日 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 留保可能 |

| 申込方法 | オンライン・出張・来店 |

| 必要書類 | 登記簿謄本 印鑑証明書 本人確認書類 請求書 3ヶ月分の通帳 納税証明書 決算書 |

メンターキャピタル

- 最短30分で資金調達

- オンライン完結で簡単手続き

- 最大1%キャッシュバックの特典あり

- 手数料は2%〜

- 審査通過率は92%を誇る

メンターキャピタルは、最大1億円まで融資可能なファクタリング業者です。下限額はないため、少額でのファクタリングも可能です。

最短即日振込可能で、法人だけでなく個人事業主(会社員除く)も利用が可能です。最大買取率は98%と高く、必要な資金を調達できる可能性が高いことがわかります。

手続きは全てオンライン完結するため、面談などの手間もかかりません。

| 運営会社 | 株式会社 Mentor Capital |

|---|---|

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 2%~ |

| 買取可能額 | 下限なし〜1億円 |

| 対応エリア | 全国 |

| 資金化スピード | 最短30分 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 登記保留にて契約可能 |

| 申込方法 | オンライン |

| 必要書類 | 通帳など |

ファクタリングベスト

- 最大ファクタリング会社4社へ一括見積もりが可能

- 最速3時間以内に入金

- 98%の最大審査通過率

- 法人限定

- 土日祝でも利用可能

ファクタリングベストは、ランクファクターと同じく、一括見積もりサービスを提供しています。売掛金があれば、どの紹介会社でも最短3時間で資金を振り込むことが可能なスピーディーさが特徴です。

厳選された優良4社から相見積もりを取ることができ、各社が競い合うことで、通常のファクタリングよりも手数料が抑えられる傾向にあります。

また、紹介される会社はすべて債権譲渡登記が不要であるため、手続きが簡単でスムーズに進められるのも大きなメリット。

ただし、このサービスは法人に限定されており、個人事業主の方は利用できません。法人が手間をかけずに迅速な資金調達を求める際に、ファクタリングベストは最適な選択肢となるでしょう。

| 運営会社 | 株式会社ウェブブランディング |

|---|---|

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 提携会社ごとに異なる |

| 買取可能額 | 提携会社ごとに異なる |

| 対応エリア | 提携会社ごとに異なる |

| 資金化スピード | 最速3時間 |

| 個人事業主の利用 | 不可(法人限定) |

| オンライン契約 | ◎ |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン |

| 必要書類 | 提携会社ごとに異なる |

Payなび

- オンラインで複数のファクタリング会社に一括申込みが可能。

- 必要書類は「請求書」と「入出金明細(直近3ヶ月分)」のみ。

- 仮審査を通過した会社だけが連絡が来る仕組み。

- 独自審査で悪徳業者を排除

- 登録料・利用料が完全無料

Payなびは、前述のランクファクター、ファクタリングベストと同じく、ファクタリング一括見積もりサービスを展開しています。

売却予定の売掛債権の請求書と直近3ヶ月分の入出金明細のみで手続きが完了するため、利用までの流れがシンプルで分かりやすいのが特徴です。

登録料・利用料は一切無料で、仮審査通過企業からのみ連絡が入る仕組みを採用しているため、不要な営業連絡に悩まされる心配もありません。

また、提携ファクタリング会社は厳格な審査基準のもと選定されており、悪質業者を徹底的に排除することで、高い安全性を実現しています。

| 運営会社 | 株式会社JPクレスト |

|---|---|

| 取引形態 | 2社間ファクタリング 3社間ファクタリング |

| 手数料 | 提携会社ごとに異なる |

| 買取可能額 | 提携会社ごとに異なる |

| 対応エリア | 提携会社ごとに異なる |

| 資金化スピード | 最速60分 |

| 個人事業主の利用 | ◎ |

| オンライン契約 | ◎ |

| 債権譲渡登記 | 提携会社ごとに異なる |

| 申込方法 | オンライン |

| 必要書類 | 「請求書」「入出金明細(直近3ヶ月分)」 |

JPS

- 最短1日で最大3億円以上のファクタリングが可能

- 手数料の上限は10%

- 全国出張サービスで直接相談に乗ってくれる

JPSは、最短即日審査・翌日入金が可能なファクタリング会社です。事務手数料や出張サービスの利用料は無料のため、安心して利用できる点も魅力です。

また、希望に応じて3億円まで買取可能なため、多額の資金調達が必要な場合でも申し込み可能です。2社間ファクタリングと3社間ファクタリングの両方にも対応しているため、どちらを利用するか悩む方も相談に応じてもらえます。

債権譲渡登記も不要なため、手続きがスムーズに進み、急ぎの資金調達に非常に適しています。

| 運営会社 | 株式会社JPS |

|---|---|

| 取引形態 | 2社間ファクタリング・3社間ファクタリング |

| 手数料 | 2%〜10% |

| 買取可能額 | 原則3億円 |

| 対応エリア | 全国 |

| 資金化スピード | 最短1日 |

| 個人事業主の利用 | 公式サイトに記載なし |

| オンライン契約 | ◎ |

| 債権譲渡登記 | なし |

| 申込方法 | オンライン完結 |

| 必要書類 | 通帳の写し(3か月分) 請求書 決算書 代表者様の身分証明書 |

【目的別】即日おすすめファクタリング会社

様々なニーズに対応するため、ファクタリング会社を特定のカテゴリに分けてご紹介します。

この章では、「個人事業主・フリーランスにおすすめ」、「少額(10万円以下)から利用可能」、「AI審査で手続きが簡単」という3つのカテゴリーに分け、合計15社を厳選しました。

総合ランキングでは見過ごされがちな、特定の強みを持つ優良企業を多数掲載しており、あなたの状況に最適なファクタリング会社が見つかるでしょう。

個人事業主・フリーランスにおすすめの業者2選

個人事業主やフリーランスの方がファクタリングを利用する際には、法人とは異なる特有の悩みがあります。例えば、「法人に比べて信用力が低いと見られがち」「取引の証拠となる契約書がない場合がある」「そもそも個人事業主は対象外のサービスが多い」といった点です。

ここでは、そうした個人事業主ならではの障壁が低く、積極的に受け入れている、まさに「個人事業主の味方」と呼べるファクタリング会社をご紹介します。

\最短2時間で調達/

QUQUMO

- 最短で2時間で資金調達

- 手数料1%〜14.8%

\手数料0.5%~/

アクセルファクター

- 最短で2時間で資金調達

- 手数料0.5%〜、業界最安水準

少額(10万円以下)から利用できる業者2選

「必要なのは5万円だけ」「10万円の請求書を現金化したい」といった、少額の資金ニーズは意外と多いものです。しかし、ファクタリング会社の中には、最低買取額を30万円や50万円以上に設定しているところも少なくありません。

ここでは、数万円単位の非常に少額な売掛債権でも、快く対応してくれるファクタリング会社をご紹介します。

\買取額制限なし/

QUQUMO

- 最短で2時間で資金調達

- 手数料1%〜14.8%

\買取額制限なし/

ビートレーディング

- 専任の女性オペレーター対応

- 手数料2%〜

AI審査で手続きが簡単な業者2選

「とにかく面倒な手続きは嫌だ」「人と話さずに、サクッと申し込みを終わらせたい」という方には、AI審査を導入しているファクタリング会社がおすすめです。

AI審査の最大のメリットは、人手を介さないことによる「スピード」と「手続きの簡便さ」です。多くの場合、ウェブサイトから必要書類をアップロードするだけで、数十分後には審査結果が通知され、そのままオンラインで契約、入金まで進めることができます。

ここでは、最先端のAI技術を活用し、簡単・スピーディーな資金調達を実現している2社をご紹介します。

\オンライン完結/

QUQUMO

- 最短で2時間で資金調達

- 手数料1%〜14.8%

\買取額制限なし/

ビートレーディング

- 専任の女性オペレーター対応

- 手数料2%〜

スピード重視!即日・オンライン完結で選ぶなら

「とにかく今日・明日中に現金が必要!」という緊急性の高いニーズに応えられる、スピードと手軽さが魅力のファクタリング会社をご紹介します。いずれもオンライン完結で、申し込みから入金までが非常にスムーズです。

\オンライン完結/

QUQUMO

- 最短で2時間で資金調達

- 手数料1%〜14.8%

\最短30分/

PayToday

- 最短で30分で資金調達

- 手数料1%〜9.5%

手数料を安く抑えたい!業界最安水準で選ぶなら

資金調達はしたいけれど、手数料はできるだけ抑えたい、というコスト意識の高い法人様向けに、業界でも特に手数料の安さに定評のある会社をご紹介します。3社間ファクタリングを中心に、利益を圧迫しない賢い資金繰りを実現します。

\手数料0.5%~/

アクセルファクター

- 最短で2時間で資金調達

- 手数料0.5%〜

\平均買取率92.2%/

ベストファクター

- 最短で1時間で資金調達

- 手数料2%〜20%

初めてでも安心な大手・上場企業グループで選ぶなら

「何よりもまず、安心して取引できることが第一」という法人様のために、経営基盤が盤石な大手企業や、上場企業グループが運営するファクタリング会社をご紹介します。コンプライアンス遵守の意識が高く、サポート体制も充実しているため、初めてファクタリングを利用する方でも不安なく相談できます。

\手数料0.5%~/

アクセルファクター

- 最短で2時間で資金調達

- 手数料0.5%〜

\オンライン完結/

QUQUMO

- 最短で2時間で資金調達

- 手数料1%〜14.8%

建設業・IT業など特定の業種に強いファクタリング会社

建設業・IT業など特定の業種に強いファクタリング会社は、業界特有の商習慣やリスクを深く理解しており、柔軟な対応が可能です。長い入金サイクルや、少額債権でもスムーズに現金化できるため、資金繰りの悩みを解決します。

\オンライン完結/

QUQUMO

- 最短で2時間で資金調達

- 手数料1%〜14.8%

\手数料0.5%~/

アクセルファクター

- 最短で2時間で資金調達

- 手数料0.5%〜

法人向けファクタリングの基本と仕組み

「ファクタリング」と聞くと、少し難しく感じるかもしれません。しかし、その本質は非常にシンプルです。

ここでは、法人向けファクタリングの基本的な概念から、代表的な2つの契約形態「2社間ファクタリング」と「3社間ファクタリング」の仕組み、そして融資との決定的な違いまで、図解をイメージしながら分かりやすく解説します。

ファクタリングとは、企業が商品やサービスを提供した際に発生する「売掛債権(取引先から将来お金を受け取る権利)」を、ファクタリング会社に売却することで、その支払期日よりも前に現金化する金融サービスです。

簡単に言えば、「未来の売上を前倒しで受け取る」ための手段です。

例えば、貴社が取引先に100万円の商品を販売し、請求書を発行したとします。入金は2ヶ月後。しかし、今すぐ運転資金として50万円が必要です。この場合、2ヶ月後の100万円の請求書(売掛債権)をファクタリング会社に売却します。ファクタリング会社は審査の後、手数料(例えば10万円)を差し引いた90万円を貴社に即座に支払います。これにより、貴社は2ヶ月待つことなく、すぐに90万円の現金を手に入れることができるのです。

この取引は、あくまで「債権の売買契約」であり、お金を借りる「融資」ではありません。そのため、貸借対照表(B/S)上で負債が増えることがなく、財務状況を健全に保ちながら資金調達ができるという大きな特徴があります。

急な資金ニーズに応えつつ、企業の信用力を維持したい法人にとって、非常に有効な選択肢と言えるでしょう。

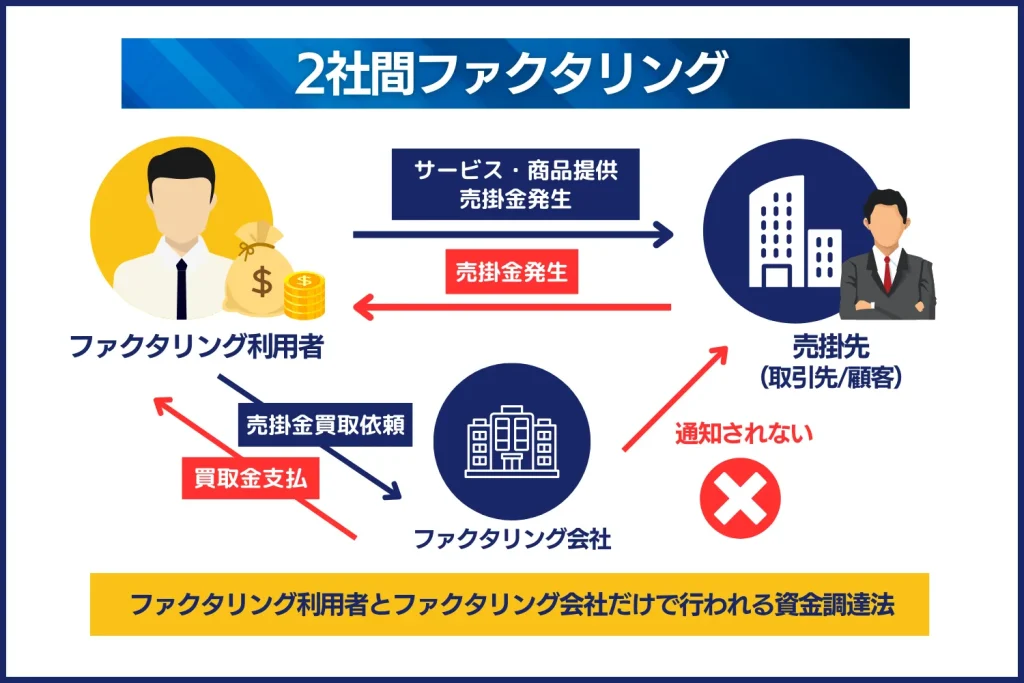

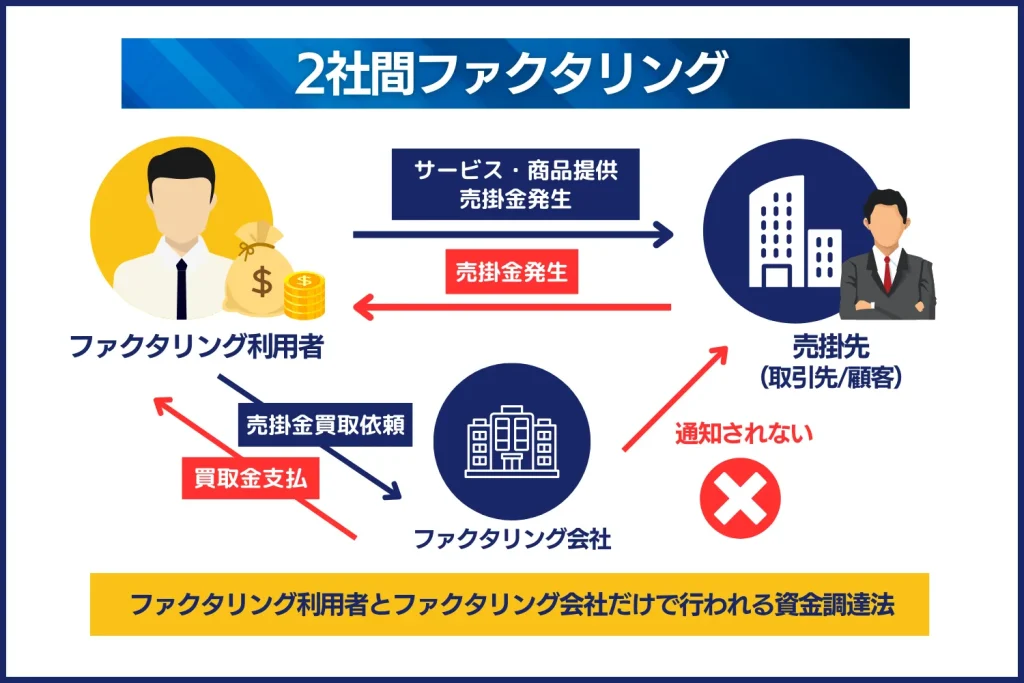

2社間ファクタリングは、「利用者(貴社)」と「ファクタリング会社」の2社間のみで契約が完結する方式です。この方法の最大のメリットは、売掛債権の売却を取引先(売掛先)に通知する必要がないため、取引先に知られることなく、内密かつスピーディーに資金調達を進められる点です。

- 契約:貴社とファクタリング会社の間で、売掛債権の売買契約を締結します。

- 入金:ファクタリング会社から、手数料を差し引いた代金が貴社に支払われます。(最短即日)

- 回収:後日、取引先から貴社の口座に通常通り売掛金が入金されます。

- 送金:貴社は、回収した売掛金をそのままファクタリング会社に送金します。

この方式では、ファクタリング会社にとって「貴社が取引先から回収した資金を、きちんと送金してくれるか」というリスクが発生します。そのため、後述する3社間ファクタリングに比べて手数料は高くなる傾向があります(一般的に8%~20%程度)。しかし、「取引先との関係を維持したい」「とにかく急いで資金が必要」という法人にとっては、非常に利便性の高い方法です。

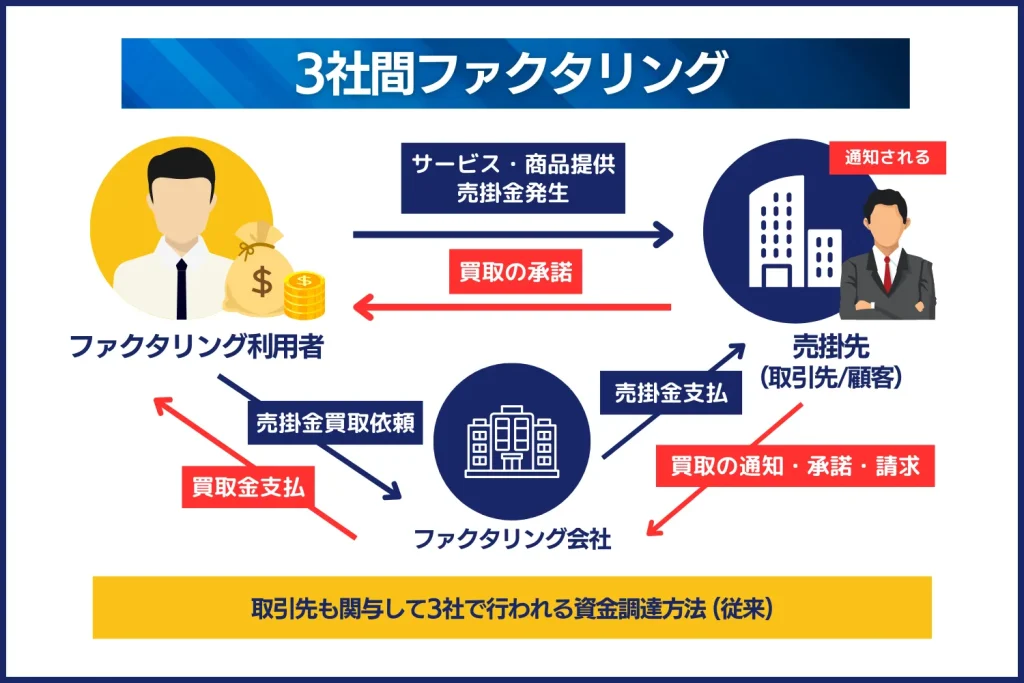

3社間ファクタリングは、「利用者(貴社)」、「ファクタリング会社」、そして「取引先(売掛先)」の3社が関与する方式です。この方法では、貴社がファクタリングを利用することを取引先に通知し、承諾を得る必要があります。

- 通知・承諾:貴社から取引先へ、売掛債権をファクタリング会社へ譲渡することを通知し、承諾を得ます。

- 契約:貴社、ファクタリング会社、取引先の3社間で契約を締結、または2社間契約後に取引先へ債権譲渡通知を行います。

- 入金:ファクタリング会社から、手数料を差し引いた代金が貴社に支払われます。

- 支払い:後日、取引先は売掛金をファクタリング会社の口座へ直接支払います。

この方式の最大のメリットは、手数料が安いことです(一般的に1%~9%程度)。ファクタリング会社は、取引先から直接売掛金を回収できるため、未回収リスクが大幅に低減されます。そのため、2社間ファクタリングよりも低い手数料率を提示できるのです。

ただし、取引先の承諾が必要なため、資金化までの時間は2社間よりも長くかかる傾向があります。また、取引先に資金繰りを懸念される可能性もゼロではありません。コストを最優先したい場合や、取引先との関係が良好で協力が得られる場合に最適な方法です。

ファクタリングは「債権の売買」、融資は「金銭の貸借」です。この違いにより、審査対象、会計処理、信用情報への影響など、多くの面で異なります。資金調達を検討する上で、この違いを理解しておくことは非常に重要です。

| 項目 | ファクタリング | 融資(借入) |

|---|---|---|

| 契約の 種類 | 売買契約 | 金銭消費貸借契約 |

| 審査対象 | 売掛先の信用力 | 自社の信用力・返済能力 |

| 会計処理 | 負債にならない(オフバランス) | 負債として計上 |

| 信用情報 | 影響なし | 記録が残る |

| 担保・ 保証人 | 原則不要 | 必要となる場合が多い |

法人がファクタリングを利用するメリット

なぜ今、多くの法人が資金調達の手段としてファクタリングを選ぶのでしょうか。それは、銀行融資やビジネスローンにはない、独自のメリットが数多く存在するからです。

ここでは、法人がファクタリングを利用することで得られる7つの主要なメリットを、一つひとつ具体的に解説していきます。

ファクタリング最大のメリットは、その圧倒的なスピード感です。

銀行融資の場合、申し込みから審査、実行までに数週間から1ヶ月以上かかることも珍しくありません。しかし、ファクタリング、特にオンライン完結型のサービスでは、申し込みから最短即日で入金されるケースも多くあります。

急な仕入れ費用の発生や、予期せぬ支払いに対応しなければならない場面で、このスピードは経営の生命線となります。キャッシュフローの危機を迅速に回避できる点は、他のどの資金調達方法にもない大きな強みです。

銀行融資では審査のハードルとなる「赤字決算」「税金の滞納」「債務超過」「創業期」といった状況でも、ファクタリングなら利用できる可能性が高いです。

前述の通り、ファクタリングの審査で最も重視されるのは、自社の財務状況ではなく「売掛先の信用力」です。そのため、たとえ自社の経営状況が厳しくても、取引先が優良企業であれば、その売掛債権は価値のある資産として評価され、資金化することが可能です。これは、再起を図る企業や、成長途上のスタートアップにとって非常に心強い味方となります。

多くの融資では、代表者の個人保証や不動産などの担保を求められます。これは経営者にとって大きな精神的負担となり、万が一の際には個人資産を失うリスクも伴います。

一方、ファクタリングは売掛債権そのものが売買の対象となるため、原則として保証人や担保は不要です。経営者が個人としてリスクを負うことなく、会社の資産(売掛債権)だけで資金調達を完結できるため、より安全かつ迅速に経営判断を下すことができます。

「償還請求権なし(ノンリコース)」契約のファクタリングを利用した場合、売掛債権を売却した後に、万が一取引先が倒産して売掛金が回収不能になっても、その責任を負う必要はありません。

リスクはファクタリング会社が負担します。これは実質的に、売掛債権に対する「保険」のような役割を果たします。貸し倒れリスクの高い取引先が多い場合や、景気の先行きが不透明な状況において、将来の未回収リスクをヘッジしながら安全に資金を確保できるという点は、経営上の大きなメリットです。

ファクタリングは融資(借入)ではないため、利用した事実が信用情報機関に登録されることはありません。そのため、将来的に銀行から融資を受けたいと考えている場合でも、ファクタリングの利用が審査に悪影響を与えることはありません。

緊急の資金需要をファクタリングでつなぎ、経営が安定した段階で改めて銀行融資を検討するなど、柔軟な資金調達戦略を立てることが可能になります。短期的な資金繰りと長期的な事業計画を両立させたい法人にとって、これは見逃せないポイントです。

ファクタリングは、資産である売掛債権を現金化する取引です。借入ではないため、貸借対照表(B/S)の「負債の部」が増えることはありません。むしろ、資産の部の「売掛金」が減り、「現金預金」が増えるため、資産がスリム化され、自己資本比率が改善する効果が期待できます。

これは「オフバランス化」と呼ばれ、金融機関や取引先からの財務評価を高める上で有利に働くことがあります。健全な財務体質を維持・アピールしたい企業にとって、大きなメリットと言えるでしょう。

近年、多くのファクタリング会社がオンラインでの手続きに対応しており、利便性が飛躍的に向上しています。申し込みから必要書類の提出、契約、入金まで、すべてWeb上で完結するため、オフィスにいながら資金調達が可能です。

銀行のように何度も窓口に足を運んだり、複雑な事業計画書を作成したりする必要はありません。請求書や通帳のコピーなど、手元にある書類をアップロードするだけで審査が開始されるため、多忙な経営者や経理担当者の手間を大幅に削減できます。

法人ファクタリングの3つのデメリット

ファクタリングは迅速で便利な資金調達方法ですが、利用する前に必ず理解しておくべきデメリットや注意点も存在します。特に、手数料のコスト、調達額の制約、そして最も警戒すべき悪質業者の問題は、知らずに利用すると経営に悪影響を及ぼす可能性があります。

ここでは、法人がファクタリングを検討する際に、目を背けてはならない3つの重要なポイントを率直に解説します。

デメリット1:銀行融資に比べて手数料が割高になる傾向

ファクタリングの最も大きなデメリットは、銀行融資の金利と比較して手数料が割高になる傾向があることです。銀行融資の年利が数%であるのに対し、ファクタリングの手数料は取引形態によって大きく異なります。

- 3社間ファクタリング:1%~9%程度

- 2社間ファクタリング:8%~20%程度

例えば、100万円の売掛債権を2社間ファクタリングで資金化する場合、10%の手数料がかかると10万円がコストになります。これはあくまで短期的な資金繰りのためのコストと割り切る必要があります。

恒常的に利用すると利益を圧迫する可能性があるため、緊急性の高い場面での利用や、短期的なつなぎ資金としての活用が基本です。利用する際は、手数料の負担が経営計画に与える影響を十分にシミュレーションすることが重要です。

デメリット2:売掛債権の金額を超える資金調達はできない

ファクタリングは、あくまで保有している売掛債権を売却する仕組みです。そのため、調達できる資金の上限は、当然ながら売掛債権の額面金額から手数料を引いた金額となります。例えば、手元に100万円の売掛債権しかない場合、それ以上の資金を調達することはできません。また、ファクタリング会社によっては「掛け目」が設定されることもあります。

これは売掛債権の信用度に応じて買取額を額面の80%~90%程度に設定するもので、この場合はさらに調達額が少なくなります。

大規模な設備投資など、売掛債権の額を大きく超える資金が必要な場合には、ファクタリングは不向きです。自社が必要とする資金額と、保有する売掛債権の額を照らし合わせ、適切な資金調達方法を選択する必要があります。

デメリット3:悪質な業者が存在する

残念ながら、ファクタリング業界には法律のグレーゾーンを悪用する悪質な業者が存在します。これらの業者は、ファクタリングを装いながら実質的には高金利の貸付(闇金)を行っています。見分けるための重要なポイントは「償還請求権」の有無です。

正規のファクタリング(債権売買)は、売掛先が倒産しても利用者に返済義務がない「償還請求権なし(ノンリコース)」が基本です。しかし、悪質業者は「償還請求権あり(リコース)」の契約を結ばせ、万が一売掛先が倒産した場合に、利用者に対して売掛金の返済を迫ります。これは実質的な貸付と同じであり、貸金業登録をせずにこれを行うことは違法です。

その他にも、法外な手数料を請求する、契約書の内容が不透明、会社情報が不明瞭などの特徴があります。こうした業者に騙されないためには、後述する「信頼できる会社の選び方」を徹底し、少しでも怪しいと感じたら契約しない勇気を持つことが極めて重要です。

法人向けファクタリング会社の選び方

ファクタリングを成功させるか失敗させるかは、どの会社を選ぶかにかかっていると言っても過言ではありません。特に、急いで資金を必要としている時ほど、冷静な判断が求められます。手数料の安さや入金スピードだけで選んでしまうと、後で思わぬトラブルに巻き込まれる可能性もあります。

ここでは、悪質な業者を避け、自社にとって本当にベストなパートナーとなるファクタリング会社を見極めるための、最も重要な5つのチェックポイントを詳しく解説します。

信頼できるファクタリング会社は、手数料体系が非常に明確です。ウェブサイトや見積書に、手数料の下限だけでなく上限もしっかりと明記しているかを確認しましょう。「手数料1%~」といった下限値だけを強調している会社には注意が必要です。実際には審査の結果、上限に近い高い手数料を提示される可能性があります。

また、手数料以外に発生する可能性のある費用についても確認が不可欠です。例えば、以下のような費用が別途請求される場合があります。

- 事務手数料

- 審査料

- 印紙代

- 債権譲渡登記の費用(司法書士報酬など)

優良な会社は「手数料以外は一切不要」と明言していることが多いです。契約前には必ず見積書を取得し、最終的に手元に残る金額(実質的な手取額)がいくらになるのかを正確に把握しましょう。複数の会社から見積もりを取り、総コストで比較することが賢明です。不明瞭な点があれば、納得がいくまで担当者に質問してください。

これは、信頼できる会社を選ぶ上で最も重要なポイントの一つです。「償還請求権なし(ノンリコース)」とは、ファクタリングで売却した売掛債権が、万が一売掛先の倒産などによって回収不能になった場合でも、利用者がファクタリング会社に対して返済義務を負わない契約のことです。

これにより、利用者は売掛金の未回収リスクをファクタリング会社に移転できます。

一方で、「償還請求権あり(ウィズリコース)」の契約は、未回収リスクが利用者に残るため、実質的には売掛債権を担保にした融資に近い形となります。前述の通り、貸金業登録をしていない業者がこれを行うことは違法です。

契約前には、必ず契約書の内容を確認し、「償還請求権なし(ノンリコース)」であることが明記されているかをチェックしてください。口頭での説明だけでなく、書面で確認することが絶対に必要です。この点を曖昧にする会社は、いかなる理由があっても避けるべきです。

ファクタリング会社によって、買い取り可能な売掛債権の金額には幅があります。数万円単位の少額債権に強い会社もあれば、数千万円~数億円単位の大口債権を専門に扱う会社もあります。

自社が資金化したい売掛債権の金額が、その会社の買取可能額(下限額と上限額)の範囲内に収まっているかを必ず確認しましょう。例えば、50万円の資金調達をしたいのに、買取下限額が100万円の会社に申し込んでも意味がありません。逆に、3,000万円の大型案件を資金化したいのに、買取上限額が1,000万円の会社ではニーズを満たせません。

多くの会社のウェブサイトには買取可能額が記載されています。自社の利用シーン(少額の運転資金か、大口の設備投資資金かなど)を想定し、それにマッチしたサービスを提供している会社を選ぶことが、スムーズな手続きの第一歩となります。

会社の信頼性を測る上で、これまでの実績や第三者からの評判は重要な指標となります。以下の点を確認してみましょう。

- 設立年数と運営実績:長年にわたり安定して事業を継続している会社は、それだけ多くの企業から信頼されている証拠です。

- 累計買取額や取引件数:具体的な数字で実績を公開している会社は、透明性が高く信頼できます。

- 資本金や株主構成:資本金が潤沢であったり、親会社が上場企業であったりする場合、経営基盤が安定していると考えられます。

- 口コミや評判:インターネット上の口コミサイトや比較サイトでの評価も参考にしましょう。ただし、極端に良い評価ばかりのサイトはサクラの可能性もあるため、複数の情報源を比較検討することが大切です。

会社のウェブサイトで、代表者の顔写真やメッセージ、会社の所在地が明確に記載されているかも、信頼性を判断する一つの材料になります。実態が不透明な会社は避けるのが無難です。

債権譲渡登記とは、売掛債権の所有権が利用者からファクタリング会社に移ったことを法的に公示する手続きです。これにより、ファクタリング会社は第三者に対して債権の所有権を主張でき、二重譲渡などのリスクを防ぐことができます。

特に2社間ファクタリングの場合、この債権譲渡登記を契約の条件とする会社が多くあります。登記には司法書士への報酬など、数万円~十数万円の費用がかかり、これは利用者の負担となるのが一般的です。

一方で、最近では利用者の負担を軽減するため、「債権譲渡登記不要」を謳うファクタリング会社も増えています。登記が不要な場合、その分の費用と手間を削減できるというメリットがあります。

どちらが良いというわけではありませんが、契約前に以下の点を確認することが重要です。

- 債権譲渡登記は必須か、任意か。

- 必須の場合、費用はいくらかかり、誰が負担するのか。

- 登記不要の場合、その理由や代替の保全措置はあるのか。

これらの費用も含めた総コストで比較検討することが、最終的な判断に繋がります。

申込から入金までの流れと必要書類

実際にファクタリングを利用する際、どのようなステップで進んでいくのでしょうか。

ここでは、一般的なオンライン完結型のファクタリングを例に、申し込みから実際に入金されるまでの具体的な流れを4つのステップに分けて解説します。また、審査をスムーズに通過するためのコツや、事前に準備しておくべき必要書類についても詳しくご紹介します。

まずは、気になるファクタリング会社の公式サイトから、問い合わせフォームや電話で連絡を取ります。多くの会社が無料相談や無料見積もりに対応しているので、気軽に利用しましょう。この段階では、希望する調達額、対象となる売掛債権の情報(売掛先の会社名、金額、支払期日など)を伝えます。

複数の会社に同時に問い合わせを行い、手数料や対応のスピード、担当者の印象などを比較検討するのがおすすめです。この時点で、自社の状況に合わないと判断した場合は、無理に話を進める必要はありません。

無料相談の後、正式に審査を申し込む場合は、必要書類を提出します。オンライン完結型のサービスでは、ウェブ上のマイページなどからデータをアップロードするだけで完了します。一般的に必要となる書類は以下の通りです。

- 本人確認書類:代表者の運転免許証やパスポートなど。

- 売掛債権の存在を証明する書類:請求書、発注書、契約書など。

- 取引の事実を証明する書類:入金が確認できる銀行通帳のコピー(直近3ヶ月~6ヶ月分程度)。

- 会社の登記情報:履歴事項全部証明書(登記簿謄本)。

ファクタリング会社は、これらの書類を基に、売掛先の信用力や売掛債権が実在するかなどを審査します。審査は早いところでは数時間で完了し、買取の可否、手数料、買取金額などの条件が提示されます。

審査結果と提示された条件に納得できれば、契約手続きに進みます。近年では、電子契約サービス(クラウドサインなど)を利用して、オンライン上で契約を締結できる会社がほとんどです。

契約書の内容は非常に重要ですので、隅々までしっかりと目を通しましょう。特に、「手数料」「買取金額」「償還請求権の有無」「入金日」などの項目は必ず確認してください。不明な点があれば、契約前に必ず担当者に質問し、疑問を解消しておくことがトラブルを防ぐ鍵です。

契約手続きが完了すると、指定した銀行口座にファクタリング会社から買取金額が振り込まれます。オンライン完結のサービスであれば、契約締結後、即時~数時間以内に入金されることも珍しくありません。これで資金調達は完了です。

なお、2社間ファクタリングの場合は、後日、売掛先から自社の口座に売掛金が入金されたら、速やかにファクタリング会社へ送金することを忘れないようにしましょう。

ファクタリングの審査通過率を高め、より良い条件(低い手数料)を引き出すためには、どの売掛債権を申し込むかが非常に重要です。ファクタリング会社は、確実に回収できる可能性が高い債権を好みます。具体的には、以下のような特徴を持つ売掛債権を準備すると、審査で有利に働く可能性が高まります。

- 売掛先の信用力が高い:上場企業、官公庁、または長年の取引実績がある優良中小企業など。

- 支払期日までの期間が短い:期日が近いほど未回収リスクが低いと判断されます。

- 過去に支払遅延がない:その売掛先との取引で、これまで期日通りに入金されている実績を示すことが重要です。

複数の売掛債権を保有している場合は、これらの中から最も条件の良いものを選んで申し込むのが、審査通過への近道です。

【業種別】法人ファクタリングの活用事例

ファクタリングは、様々な業種で資金繰りの課題を解決するために活用されています。しかし、業種によって商習慣や資金ニーズの特性が異なるため、活用方法や注意すべきポイントも変わってきます。

ここでは、特にファクタリングの利用が多い「建設業」「IT・Web制作業」「運送業」を例に、具体的な活用事例と、その業種ならではの注意点を解説します。自社の業種に近い事例を参考にすることで、より具体的な利用イメージを掴むことができるでしょう。

建設業での活用事例

建設業は、工事の着工から完成、入金までの期間が長く、一方で材料費や人件費などの支払いが先行するため、資金繰りが厳しくなりがちな業種です。特に下請けの立場では、元請けからの入金サイトが数ヶ月に及ぶことも珍しくありません。

大規模な公共工事を受注できたが、着工金だけでは人件費や資材の購入費が足りず、資金ショートの危機に。銀行融資も間に合わない状況で、別の進行中案件の工事請負代金(売掛債権)をファクタリングで資金化。最短翌日には必要な運転資金を確保でき、無事に工事を進めることができました。(建設会社 経営者)

建設業のファクタリングでは、工事の進捗状況が審査に影響することがあります。また、契約書が複雑な場合もあるため、債権の内容を明確に証明できる書類を準備することが重要です。

IT・Web制作業での活用事例

IT・Web制作業では、プロジェクト単位での業務が多く、納品・検収後に請求を行い、翌月末や翌々月末に入金というケースが一般的です。プロジェクトが大規模化すると、外注費や人件費が先に出ていくため、キャッシュフローのギャップが生じやすくなります。

クライアントから大型のシステム開発案件を受注。しかし、開発期間中のエンジニアへの支払いが先行し、資金繰りが圧迫されました。完成後の請求書をファクタリングで早期に現金化し、キャッシュフローを安定させることができました。おかげで開発に集中でき、次の案件にもスムーズに着手できました。(ITベンチャー 役員)

成果物の納品が完了し、検収が済んで金額が確定している「確定債権」であることが原則です。まだ検収が完了していない段階の債権は、買取が難しい場合があります。

運送業での活用事例

運送業は、燃料費や車両のメンテナンス費用、高速道路料金など、日々の経費が常に発生するビジネスです。一方で、荷主からの運送料の入金は1~2ヶ月後ということが多く、この間の資金繰りが課題となります。

燃料費が高騰し、月末の支払いが厳しい状況に。複数の荷主への請求書(運送料)をまとめてファクタリング会社に売却。即日で資金を調達し、支払いを乗り切ることができました。定期的に利用することで、安定した経営が可能になっています。(運送会社 経理担当)

運送業は多くの取引先を持つことが多いため、どの売掛債権がファクタリングに適しているか(信用力が高いか)を見極めることが大切です。少額の債権を多数保有している場合は、それらをまとめて買い取ってくれる会社を選ぶと良いでしょう。

その他の業種でのポイント

上記以外にも、広告代理店、人材派遣業、卸売業、製造業など、売掛金が発生するほとんどのBtoBビジネスでファクタリングは活用できます。重要なのは、自社の商習慣を理解し、どのタイミングで、どの売掛債権を資金化するのが最も効果的かを見極めることです。ファクタリング会社の中には特定の業種に特化したサービスを提供しているところもあるため、自社の業種に強い会社を探すのも一つの方法です。

ファクタリング利用時の会計処理と税務上のポイント

ファクタリングを利用した際、経理上はどのように処理すれば良いのでしょうか。これは経理担当役員の方にとって非常に重要なポイントです。ファクタリングは融資とは異なるため、仕訳の方法も特有のものになります。

また、手数料の消費税の扱いなど、税務上の注意点も存在します。ここでは、具体的な仕訳例を交えながら、ファクタリング利用時の会計処理と税務上のポイントを分かりやすく解説します。

ファクタリングは、保有している売掛債権という「資産」を、現預金という別の「資産」に交換する取引です。その際に発生した手数料は「売上債権売却損」という営業外費用の勘定科目で処理するのが一般的です。

【例】100万円の売掛債権を、手数料10万円でファクタリング会社に売却し、90万円が普通預金に入金された場合

仕訳は以下のようになります。

| 借方 | 貸方 |

|---|---|

| 普通預金 900,000円 | 売掛金 1,000,000円 |

| 売上債権売却損 100,000円 |

この仕訳により、資産である「売掛金」が100万円減少し、代わりに資産である「普通預金」が90万円増加、差額の10万円が費用として計上されます。貸借対照表の負債の部には一切影響がない(オフバランス)ことが分かります。会計ソフトを利用している場合は、適切な勘定科目を設定して入力してください。

ファクタリング手数料は非課税取引

税務上の重要なポイントとして、ファクタリングの手数料には消費税がかからないという点が挙げられます。国税庁の見解では、ファクタリングは金銭債権の譲渡にあたり、これは消費税法上「非課税取引」と定められています。

もし、ファクタリング会社から提示された見積書や請求書で、手数料に消費税が上乗せされている場合は注意が必要です。それは正規のファクタリングではなく、コンサルティング料などの名目で別途費用を請求しているか、あるいは悪質な業者である可能性が考えられます。

ファクタリング手数料は、法人税の計算上は「損金」として算入できます。つまり、費用として計上することで課税対象となる所得を減らす効果があります。会計処理や税務上の扱いで不明な点がある場合は、顧問税理士などの専門家に相談することをおすすめします。

【依頼する前にチェック】よくある質問

- 個人事業主でもファクタリングは利用できますか?

-

はい、利用できます。多くのファクタリング会社が法人だけでなく個人事業主(フリーランス)も対象としています。

ただし、法人に比べて与信審査が厳しくなる場合や、買取可能額が低めに設定されることもあります。個人事業主向けのプランを提供している会社を選ぶのがおすすめです。

- 審査ではどのような点が見られますか? 落ちることはありますか?

-

最も重視されるのは「売掛先の信用力」です。売掛先が上場企業や公的機関であれば、審査は非常に通りやすくなります。次に「売掛債権の信頼性」も見られます。請求書や契約書がしっかりしており、過去の取引で入金実績があれば評価は高まります。

一方で、売掛先が個人事業主であったり、設立間もない企業であったりする場合や、債権の存在を証明する書類が不十分な場合は、審査に落ちる可能性があります。

- 債権譲渡登記とは何ですか? 必ず必要ですか?

-

債権譲渡登記とは、売掛債権の権利が移転したことを法的に公示する制度で、主に二重譲渡を防ぐために行われます。特に2社間ファクタリングでは、この登記を契約の条件とする会社が多いです。

しかし、最近では利用者の費用負担や手間を考慮し、「登記不要」のプランを提供する会社も増えています。登記が不要な分、手数料が少し高くなる場合もありますので、総コストで比較検討することが重要です。

- ファクタリングの利用を取引先に知られてしまう可能性はありますか?

-

「2社間ファクタリング」を利用すれば、原則として取引先に知られることはありません。

利用者とファクタリング会社の2社間だけで手続きが完結し、取引先への通知や承諾は不要です。

ただし、前述の債権譲渡登記を行った場合、誰でも閲覧できる登記情報を取引先が見る可能性はゼロではありません。絶対に知られたくない場合は、登記不要の2社間ファクタリングを選ぶのが最も安全です。

- 給与ファクタリングとは違うのですか?

-

全く異なります。

本記事で解説しているのは、企業が持つ売掛債権を対象とした正規の「ファクタリング」です。一方、「給与ファクタリング」は、個人が将来受け取る給与を担保に資金を調達するサービスですが、これは金融庁から「実質的な貸付(闇金)であり違法」との見解が示されています。絶対に利用しないでください。混同しないよう十分にご注意ください。

まとめ

本記事では、急な資金ニーズに直面する法人経営者様や経理担当者様に向けて、法人向けファクタリングの仕組みからメリット・デメリット、そして最も重要な「信頼できる会社の選び方」までを網羅的に解説しました。

ファクタリングは、銀行融資とは異なるアプローチで、最短即日の資金調達を可能にする強力なツールです。赤字決算や税金滞納といった状況でも、売掛先の信用力さえあれば利用できる可能性があり、多くの企業の危機を救ってきました。しかし、その一方で手数料が割高であることや、悪質業者の存在といったリスクも理解しておく必要があります。

成功の鍵は、自社の状況(スピード重視か、コスト重視か)を明確にし、本記事で紹介した5つの選び方のポイントを基準に、複数の会社を比較検討することです。無料見積もりなどを活用し、手数料だけでなく、サポート体制や信頼性も含めて総合的に判断してください。

目の前の資金ショートという危機を乗り越えるだけでなく、キャッシュフローを安定させ、事業を次のステージへ進めるための一手として、ファクタリングを賢く活用しましょう。この記事が、貴社の資金繰り改善と事業発展の一助となれば幸いです。