ブラックでも審査に通るビジネスローンはあるの?

「銀行から融資を受けたいけれど、自分がブラックリストに載っているかも…。審査が緩く、スムーズに資金調達できるビジネスローンを探している!」

「来週の仕入れ代金の支払いが迫っているのに、口座は空っぽ…。銀行融資は時間がかかるし、金融ブラックだから審査に通るはずがない。ブラックでも借りられるビジネスローンはないの?」

そんなお悩みをお持ちの方へ。

本記事では、審査が比較的柔軟で、ブラックの方でも借りられる可能性があるビジネスローンを6社厳選してご紹介します。審査に通過しやすくなるポイントについても解説しますので、ぜひ参考にしてください!

また、「即日でビジネスローンを利用したい」という方は、以下の記事も参考にしてみてください。

【審査が甘い】ビジネスローン6選

MRF | ファンドワン | AGビジネス サポート | アクト・ウィル | オージェイ | あんしん ワイド | |

|---|---|---|---|---|---|---|

| 系列 | ノンバンク系 | ノンバンク系 | ノンバンク系 | ノンバンク系 | ノンバンク系 | 銀行系 (審査厳しめ) |

| 対象 | 法人・個人 | 法人・個人 | 法人・個人 | 法人のみ (年商5,000万円〜) | 法人・個人 | 法人のみ |

| 金利 | 3.1%~18.0% \業界最安値/ | 10%~18% | 3.1%~18% | 7.5%~15% | 10%~15% (審査は厳しめ) | 0.9%~14% 銀行口座 開設必須 |

| 必要 書類 | 2種類 | 4種類 | 2種類 | 2種類 | 4種類 | 1種類 口座明細 1~2ヶ月分 |

| 限度額 | 100万円~3億円 | 30~500万円 | 50~1,000万円 | 300万~1億円 | 30~2,000万円 | 10~1,000万円 |

| 返済 期間 | 最長3年 | 最長35年 | 最長5年 | 最長5年 | 最長3年 | 指定なし |

| 審査 結果 | 最短3日 | 最短即日 (最短40分) | 最短即日 | 最短即日 (最短60分) | 最短即日 | 最短2日 |

| 担保・保証人 | 原則不要 | 不要 | 不要 | 原則不要 | 不要 | 不要 |

| 公式 サイト |

MRF「大口の取引にも対応」

- 多様な融資プランを用意

- 来店不要でオンライン相談・申し込みが可能

- 原則として連帯保証人は不要

MRFのビジネスローンは、来店不要で相談や申し込みが可能で、スピーディーな対応が強みです。季節要因の赤字ではなく、過去の売上実績や今後の事業計画で審査を行うため、赤字決算でも安心して申し込み可能です。

必要書類が揃っていれば、審査結果はおおよそ3日程度で通知されます。

担保や連帯保証人は原則不要です(ただし、法人の場合は代表者の連帯保証が求められることがあります)。

| 商品名 | 事業者向けビジネスローン |

|---|---|

| 融資額 | 100万円~3億円 |

| 金利 | 年4%~15.0%(契約プランによる) |

| 返済期間 | 元金据置一括返済:3年以内(1回~36回) |

| 担保 | 土地・建物に根抵当権設定 |

| 保証人 | 原則不要 ※ただし、法人の場合は代表者の連帯保証が必要な場合があります。 |

| 対象となる事業者 | 法人および個人事業主、開業予定の方も可 |

| 必要書類 | 【法人】 ・代表者本人確認書類 ・決算書 など |

| 審査時間 | 審査必要書類を提出後、数日程度 |

| 対応可能時間 | 平日9:30~18:00 |

| 申込方法 | インターネット・電話での申込み |

| 遅延損害金 | 年20.0% |

ファンドワン「最短即日融資が可能」

- 最短40分で審査結果が分かる

- 赤字でも現状を考慮して融資を検討してくれる

- 年10%~18.0%で借入れの相談可能

ファンドワンは、過去の赤字決算にとらわれず、今の経営状況を見て判断してくれる会社です。

審査は最短40分。30万円から500万円までの幅広い融資に対応し、担保も必要ありません。

税金の支払いや一時的な運転資金など、使い道も自由。企業の実情に合わせた柔軟な融資を提供してくれます。

| 商品名 | 事業者ローン |

|---|---|

| 金利 | 10.00%~18.00% |

| 借入可能額 | 30万円~500万円 |

| 返済期間 | 1ヶ月~420ヶ月(35年) |

| 返済方式 | 一括返済(1~12ヶ月) 元金均等・元利均等(2~420ヶ月) |

| 担保・保証人 | 不要 |

| 最短融資時間 | 最短即日 ※申し込み時間帯等により異なる |

| 必要書類 | ・登記簿謄本 ・決算書2期分(確定申告書) ・印鑑証明書 ・身分証明書 ・納税証明書 ・その他ファンドワンが必要と判断した資料 |

| 遅延損害金 | 年20.00% |

| 申込方法 | オンライン/電話/FAX |

| 対応可能時間 | 平日9:00~18:00 |

AGビジネスサポート「最短即日融資が可能」

- 最大1000万円まで融資可能

- 最短即日融資が可能

- 赤字決算でも現状の状況次第で融資の可能性あり

AGビジネスサポートは赤字決算や債務超過の企業でも、現在の事業状況さえ良ければ融資を行ってくれます。

審査は最短即日で結果が出るため、急な資金需要にも対応が可能です。

1期分の決算書があれば審査可能。50万円から1,000万円まで無担保で借りられます。

| 商品名 | 事業者向けビジネスローン |

|---|---|

| 融資額 | 50万円~1,000万円 |

| 金利 | 年3.1%~18.0%(審査のうえ決定) |

| 返済期間 | 元利均等返済:最長5年(60回以内) 元金一括返済:最長1年(12回以内) |

| 担保 | 不要 |

| 保証人 | 原則不要 ※法人の場合、代表者の連帯保証が必要 |

| 対象となる事業者 | 法人および個人事業主 |

| 必要書類 | 【法人】 ・代表者本人確認書類 ・決算書 など |

| 審査時間 | 最短即日 |

| 対応可能時間 | 平日9:30~18:00(土日祝は定休日) |

| 申込方法 | インターネット・電話での申込み |

| 遅延損害金 | 年20.0% |

アクト・ウィル「最短即日融資が可能」

- 最短60分で審査完了

- 最大1億円まで融資可能

- 代表者保証があればその他の保証人・担保は原則不要

アクト・ウィルは、銀行融資を断られた企業に新しいチャンスを提供している会社です。独自の審査基準を採用しているため、銀行や他のビジネスローンで審査が通らなかった企業でも融資を受けられる可能性があります。

また、最短60分の審査で最大1億円まで借りられます。

代表者の連帯保証があれば、その他の保証人や担保は原則不要です。

| 金利 | 年率7.50%~15.00% ※融資額により優遇あり |

|---|---|

| 借入可能額 | ~1億円 |

| 返済期間 | 1ヶ月~3年(1~36回) |

| 返済方式 | 一括または分割返済(元金均等払い) |

| 担保・保証人 | 原原則不要(審査あり) |

| 最短融資時間 | 最短60分 |

| 対象となる事業者 | 法人 |

| 個人事業主の利用 | 不可 |

| 必要書類 | ・代表者ご本人様を確認する書類 ・決算報告書の一部(損益計算書、売掛金、買掛金内訳書)など |

| 遅延損害金 | 年率20.00% |

| 申込方法 | オンライン/電話/FAX |

| 対応可能時間 | 平日9:00~20:00 |

オージェイ「最短即日融資が可能」

- 最大1億円まで無担保で借りることが出来る

- 最短即日で入金可能

- 銀行融資の審査に通過しなかった法人も利用できる

オージェイは、赤字の会社でも、今の事業の状況を見て融資を検討してくれる会社です。銀行の審査に落ちた場合でも、利用可能となっています。

融資の金額は30万円から1億円まで対応。最短でその日に融資を受けることもできます。

担保も不要で、資金調達のハードルが低いのも魅力です。

| 商品名 | 無担保融資 |

|---|---|

| 融資金額 | 30万円~1億円 |

| 金利 | 年率10.00%~18.0%(実質年率) |

| 返済期間 | 1ヶ月~60ヶ月 |

| 返済方式 | 一括返済・元金均等・元利均等・自由返済 |

| 担保・保証人 | 原則不要(法人の場合、代表者の保証が必要) |

| 対象者 | 法人または個人事業主 |

| 必要書類 | ・登記簿謄本 ・決算書2期分(確定申告書) ・印鑑証明 ・身分証明書 ・納税証明書 ・その他オージェイが必要と判断した資料 |

| 受付時間 | 火・木 10:00~15:00(メールは24時間受付) |

| 申込方法 | 応募フォーム、電話、FAX |

GMOあおぞらネット銀行あんしんワイド「創業初期でも借り入れ可能」

- 法人口座を作る必要あり

- 創業初年度でもビジネスローンを利用できる

- 融資枠の範囲内で何度でも借ることが出来る

GMOあおぞらネット銀行のあんしんワイドは、決算書も事業計画書も不要という、これまでにない新しいタイプのビジネスローンです。口座の入出金明細だけで審査ができるため、創業間もない企業や赤字企業でも借りられる可能性があります。

最大1,000万円まで担保なしで借りられ、金利は年0.9%からとかなり低金利。しかも一度融資枠が設定されれば、その範囲内で何度でも借入と返済が可能です。

使い勝手の良さを極めたビジネスローンです。

| 商品名 | あんしんワイド |

|---|---|

| 金利 | 年0.9%~14.0%(審査のうえ決定) |

| 事務手数料 | 不要 |

| 必要書類 | 不要 |

| 借入可能額 | 最大1,000万円(更新時は最大1,500万円) |

| 入金までの時間 | 最短2営業日 |

| 担保・保証人 | 不要(一部特約はGMOインターネットグループ株式会社が保証) |

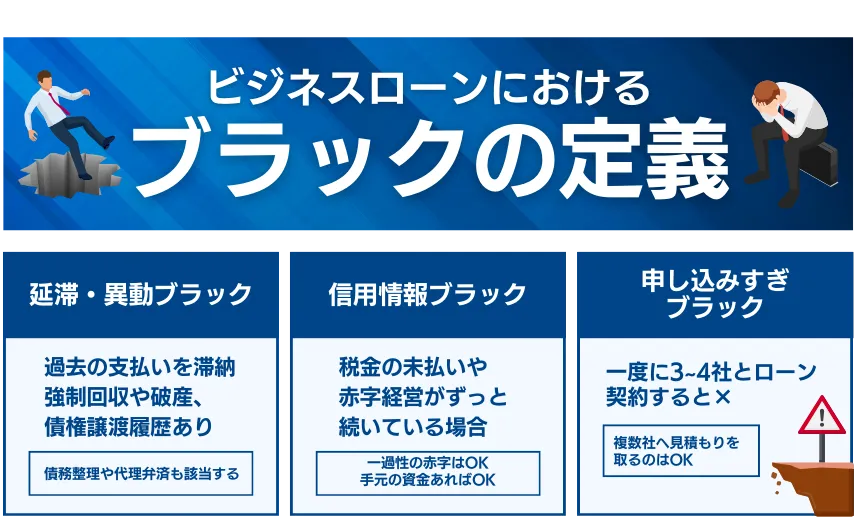

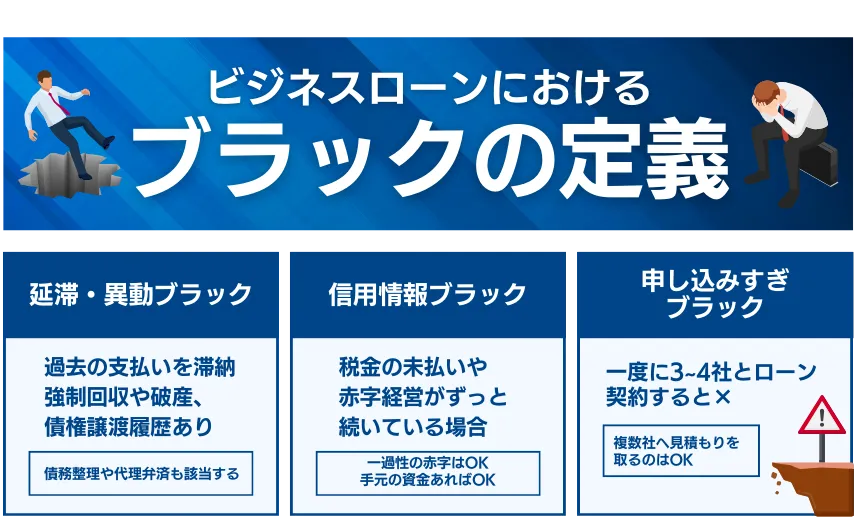

ビジネスローンにおける「ブラック」とは?

結論から言うと、ビジネスローンに「ブラックリスト」という実体は存在しません。

多くの人は、特定のリストに名前が載ることで融資が受けられなくなると考えがちですが、実際には個人の信用情報が信用機関に登録されているだけです。この信用情報に延滞や多重債務などの履歴がある状態を、一般的に「ブラック」と呼びます。

では、ビジネスローンにおける「ブラック」とは具体的にどういう状態を指すのでしょうか?以下の3つのポイントについて詳しく解説していきます。

一般的に「ブラック」と判断される要因となるのは、「延滞情報」と「異動情報」と呼ばれるものです。

延滞情報とは、その名の通り、過去の支払いを期限内に行わずに遅延した履歴のことを指します。

異動情報には、以下の5つが含まれます。

- 強制回収履歴:裁判所による強制執行手続きが行われた履歴

- 債務整理履歴:任意整理などの債務整理を行った履歴

- 代位弁済履歴:保険会社や保証会社などの第三者が債務を肩代わりして返済した履歴

- 破産申立履歴:自己破産の申し立てを行った履歴

- 債権譲渡履歴:債権が回収機構などに譲渡された履歴

信用情報にこれらの情報が記録されている場合、一般的に「ブラック」とみなされます。

赤字決算をしただけでは基本的にブラックになることはありません。

また、黒字であっても以下のような場合には借入が難しくなる場合があります。

- 法人税・消費税・社会保険料などの滞納がある場合

- 融資金の使い道が不明である場合

- ファクタリングなど他のサービスですでに多額の調達をしている場合

- 手元の自己資金が枯渇している場合

短い期間の間に、複数社に一度に契約を行うと、「それだけ資金繰りに困っている」と判断されてしまう場合もあります。

目安としては、一度に3〜4社以上契約するとブラックと判断されることがあるようです。

見積もりは問題ありませんが、契約は複数の会社とするのは控えましょう。

金融ブラックでも大丈夫?

ビジネスローンは利用者自身の信用情報をもとに審査を行うことから、金融ブラックの方は審査に通ることは基本的には難しいとされています。

特に個人事業主の方の場合は、金融ブラックの場合はほとんど審査に通りません。

ただし以下のような場合については、金融ブラックでも審査に通る可能性があるため、一度相談してみると良いでしょう。

- 返済・支払い遅延が短期間

(過去に1回のみ、もしくは支払い忘れの場合) - 滞納の頻度が少ない場合

審査が甘いビジネスローンはノンバンク系を利用すべし。

ビジネスローンには、銀行系のビジネスローンとノンバンク系のビジネスローンがあります。銀行系のビジネスローンは、低金利で利用できる反面、審査基準が厳しく、事業実績や信用情報が十分にない個人事業主にとっては利用しづらいことが多いです。

それに対して、ノンバンク系(消費者金融・信販会社など)のビジネスローンは、審査基準が比較的緩く、ブラックでも申し込みしやすいという特徴があります。特に、開業間もない事業者や、銀行融資の審査に通らなかった事業者にとっては、有力な選択肢となります。

ノンバンク系のビジネスローンのメリットとしては、以下の点が挙げられます。

- スピード審査・即日融資が可能

申し込みから審査完了、融資実行までの期間が短く、急ぎで資金が必要な場合に便利。 - 担保・保証人不要のケースが多い

銀行融資では担保や保証人を求められることが多いが、ノンバンク系のビジネスローンでは不要な場合が多い。 - 事業実績が浅くても審査が通る可能性がある

1年未満の事業者でも申し込み可能なケースが多い。

ただし、ノンバンク系のビジネスローンは、銀行融資に比べて金利が高めに設定されているため、長期借入には不向きです。金利が年率10%〜18%程度になるケースもあるため、短期間での返済を前提に利用することが重要です。

今回紹介したビジネスローン会社でノンバンク系なのは以下の5つです。

ビジネスローンの審査に通過するための方法5つ

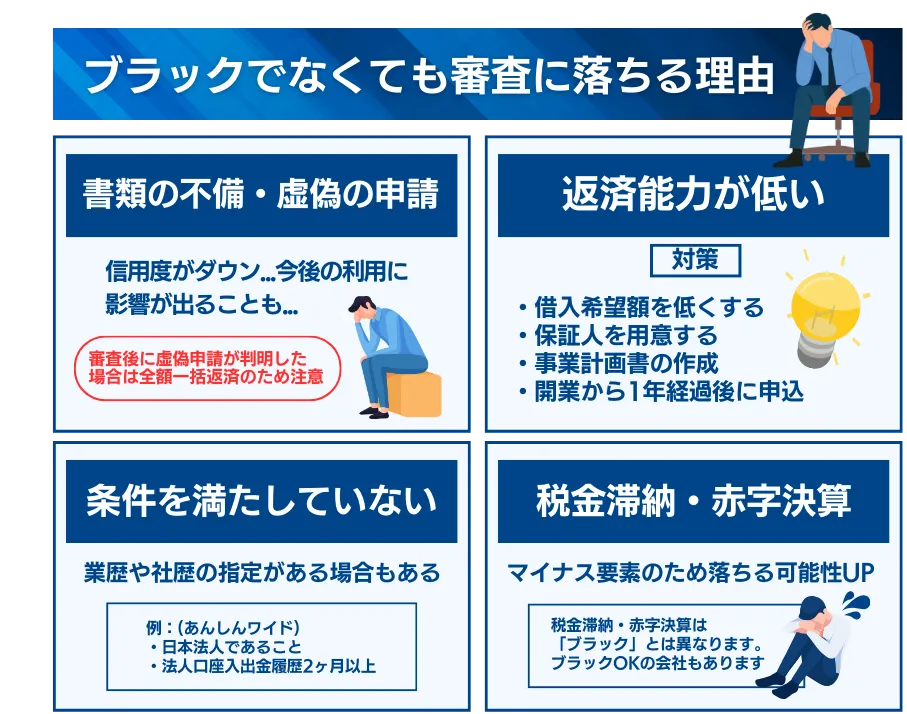

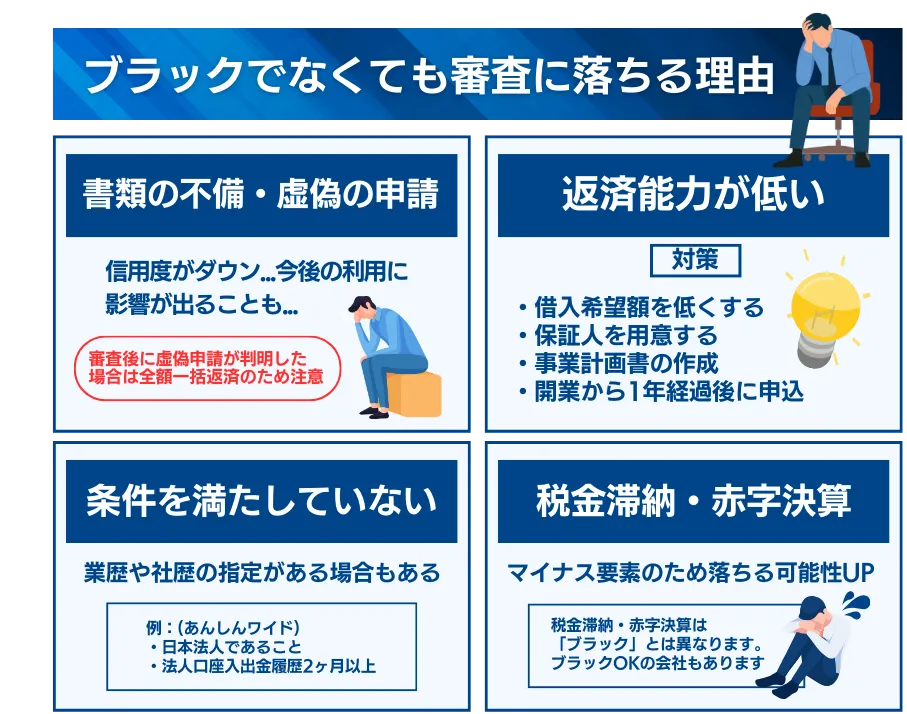

審査はたとえブラックでなくても、落ちる可能性はあります。ここでは、できる限り確実に資金を調達するための代表的なポイントを紹介します。

虚偽の申告や書類に嘘の記入を避ける

ビジネスローンの審査に通過しやすくするために、売上や利益を水増しするなどの虚偽の申告をすると、信用情報機関に記録され、今後の融資が困難になる可能性があります。

金融機関は、提出された書類の内容を厳しくチェックするため、不正が発覚すると、審査に落ちるだけでなく、「信用を失うリスク」も生じます。最悪の場合、法的な問題に発展する可能性もあるため、正直な情報を提出することが重要です。

また、収入証明や納税証明書など、提出する書類はできる限り整理し、正確に記入することが求められます。不明瞭な書類や記載ミスがあると、それだけで審査落ちの原因になりかねません。

借入希望金額はできる限り少額にする

ビジネスローンの審査では、借入希望金額が大きくなるほど、貸し倒れリスクが高いと判断されやすいため、審査通過の難易度が上がります。特に開業間もない個人事業主は、まずは少額の借入からスタートし、信用実績を積み重ねるのが賢明です。

小額の借入を繰り返し、返済実績を作ることで、金融機関からの信用が高まり、将来的に大きな融資を受けやすくなります。

担保を用意する

担保を提供できると、金融機関は貸し倒れのリスクを軽減できるため、審査に通りやすくなります。

- 不動産(自宅や事業用物件)

- 自動車(事業で使用する車両)

- 有価証券(株式や債券)

担保があることで、金融機関は「万が一、返済が滞っても回収できる手段がある」と判断し、低金利での借入が可能になるケースもあります。

また、保証人を立てることでも審査通過率を高めることが可能です。

信用情報を管理し、延滞を避ける

個人事業主であっても、過去のクレジットカードやローンの利用履歴は審査に影響を与えます。支払いの延滞や未払いがあると、信用情報に傷がつき、審査に通りにくくなります。

- 過去にローンやクレジットカードの支払い遅延がないか確認

- 携帯電話の分割払いの滞納も要注意

信用情報は、信用情報機関(CICなど)で確認可能です。審査前にチェックし、クリーンな履歴を維持することが、スムーズな審査通過のポイントとなります。

ローンを組める条件を事前に確認

ビジネスローンを申し込む場合には、業歴や社歴がある程度必要で、開業直後は申し込みができない会社もあります。ノンバンク系であれば、そのような条件があることは少ないですが、申し込みができない場合も事前に確認しておくと良いでしょう。

審査に落ちた場合の対処法

ビジネスローンの審査に落ちてしまった場合には、他の資金調達方法を検討する必要があります。考えられる方法を2つご紹介します。

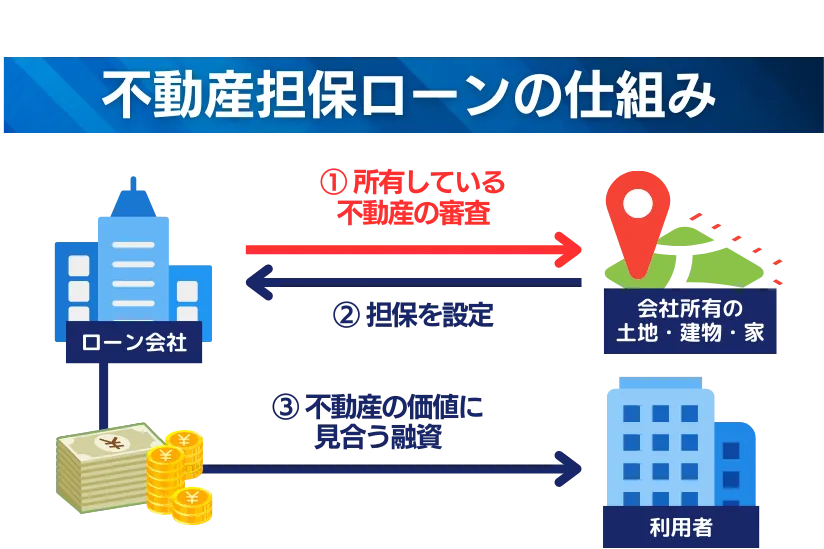

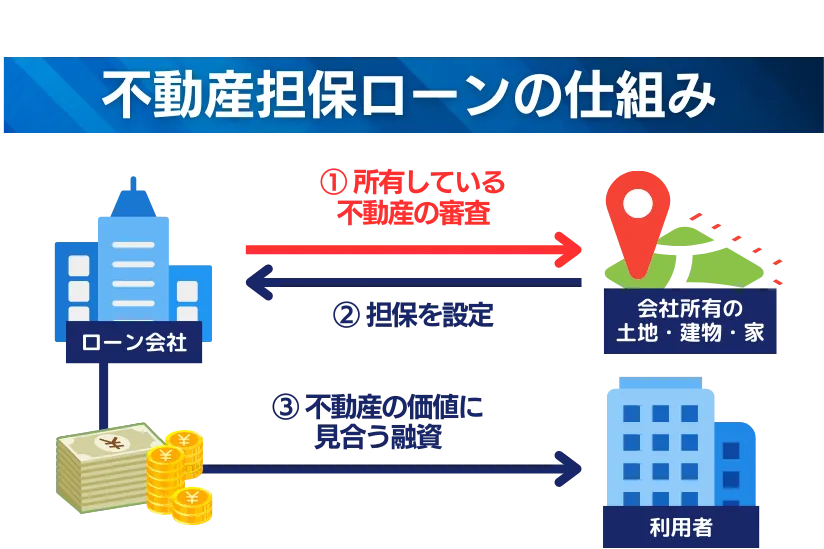

不動産担保ローン

不動産担保ローンとは、所有している不動産を担保にして、融資を受ける資金調達の手段です。不動産を担保にすることで、すぐに現金を手に入れることができます。

この仕組みは、不動産を担保にした融資契約に基づいているため、決算書上では借入(負債)として計上されます。そのため、信用情報に影響がある場合もありますが、担保となる不動産の価値に応じて審査が行われるため、一定の条件を満たせば融資を受けることができます。

ただし、不動産担保ローンを利用する際には、融資額に対して一定の利息が発生するため、調達できる資金が減る点に注意が必要です。

ファクタリング

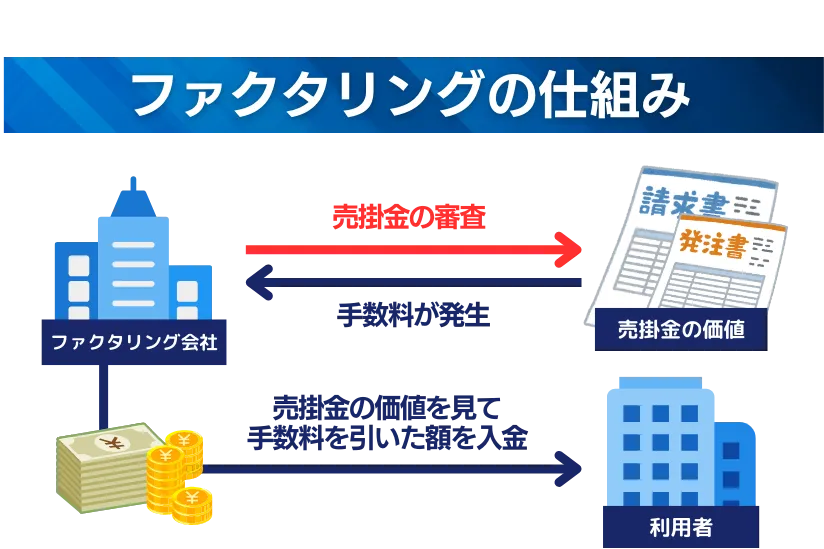

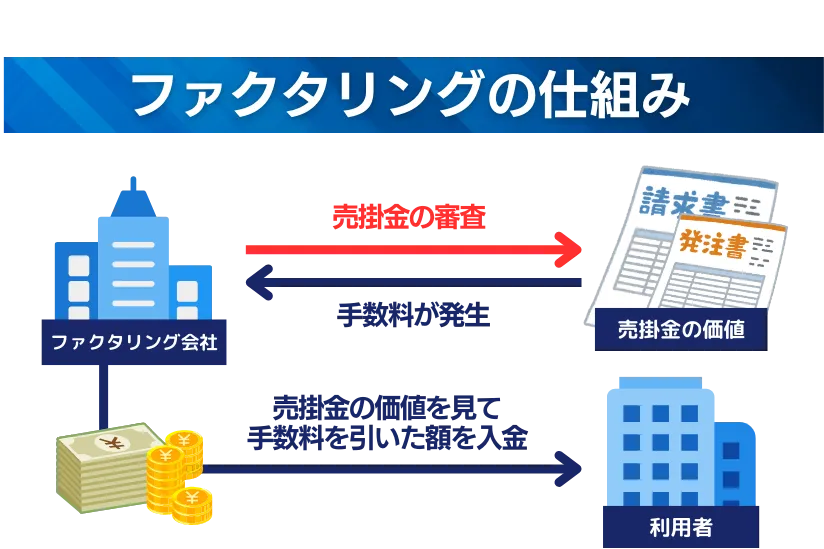

ファクタリングとは、売掛金をファクタリング会社に買い取ってもらい、現金化する資金調達の手段です。簡単に言えば、売掛金を売却することで、素早く資金を手に入れる方法です。

この仕組みは、売掛金の売買契約に基づいているため、決算書上では借入(負債)として計上されません。そのため、信用情報には影響せず、任意整理や個人再生、自己破産を経験した場合でも利用が可能です。

ただし、ファクタリングを利用する際には、売掛金の金額に対して0.5~15%の手数料が発生するため、調達できる資金が減る点には注意が必要です。

なお、即日入金に対応しているファクタリング会社を比較したい方は、以下の記事をご覧ください。

ビジネスローンを利用した方の体験談

体験談①:過去支払いを忘れてしまったことがあったが審査に通った

私はフリーランスのグラフィックデザイナーとして活動しています。仕事の依頼は順調に来ているものの、報酬が支払われるまでに時間がかかるため、キャッシュフローが一時的に厳しくなることがありました。特に、機材の故障や急なソフトウェアのアップグレードが必要な時に、手元に十分な資金がないと困ってしまうことがありました。

実は過去に、支払いを忘れてしまったことが1度だけあり、その影響でビジネスローンの審査が通るか不安でした。しかし、思い切ってビジネスローンに申し込んでみたところ、数時間で審査結果が届き、翌日には融資が実行されました。結果的に、必要な資金をスピーディーに手に入れることができ、機材の修理やソフトウェアのアップデートを無事に完了させることができました。

その後、今では問題なく経営を続けられています。ビジネスローンの手続きは簡単で、必要書類も少なく、迅速に結果が出る点がとても便利でした。今後も、急な資金繰りの際には積極的に活用しようと考えています。

体験談②:飲食店の資金調達で利用できた

私は小規模な飲食店を経営しています。長年順調に営業していたものの、突然の設備の故障や材料費の高騰で、資金繰りに困ることがありました。過去に1度、支払いを忘れてしまったことがあり、そのことで自分の信用情報に不安を感じていました。そのため、ビジネスローンの審査が通るか心配でした。

しかし、思い切って申し込んでみると、思ったよりも早く審査結果が届き、翌日に資金が融資されました。手続きもスムーズで、必要な書類も少なく、即座に資金を調達できたおかげで、店舗の修理費用や仕入れ費用を問題なく支払うことができました。この経験を通して、急な資金調達の便利さを実感し、今後も資金が必要な際にはビジネスローンを活用しようと思います。

体験談③:過去納税期限を超えたことがあったが問題なかった

私はフリーランスのライターとして活動しており、クライアントからの支払いが遅れることが時々あります。そのため、必要な資金が手元にない時があり、特に税金や事務所の設備の更新時期になると、資金繰りが厳しく感じられました。過去に1度だけ、納税の期限を少し遅れてしまったことがあり、その影響がビジネスローンに影響するのではないかと心配していました。

それでも、ビジネスローンを試してみたところ、審査は思ったよりも簡単で、翌日には融資を受け取ることができました。急な支払いに必要な資金をすぐに調達でき、クライアントへの支払いを気にせずに事務所の更新を進めることができました。この経験から、ビジネスローンの便利さとスピーディーな対応に感謝しており、今後も資金が不足した時には活用していこうと考えています。

まとめ

ビジネスローンは、銀行融資と比べて審査基準が緩く、個人事業主でも利用しやすい資金調達手段です。特に、ノンバンク系のビジネスローンは審査が甘めで、即日融資が可能な場合も多いため、急な資金繰りに対応しやすいというメリットがあります。

しかし、その反面、金利が高めに設定されていることが一般的なため、無計画な利用は避けるべきです。長期の借入には不向きなため、短期間で返済できる範囲で借入を行うことが重要です。

また、審査を通過しやすくするためには、開業届の提出や信用情報の管理、担保の準備、借入希望額の適正化などがポイントになります。特に、虚偽の申告を避け、正確な情報を提出することは、信用を築く上で不可欠です。

ビジネスローンを活用する際は、自身の資金繰りを見直し、無理のない返済計画を立てることが大切です。適切に活用すれば、事業の成長を後押しする強力な資金調達手段となるでしょう。